はじめに

2024年7月30日(水)には自分の保有しているプロクター・アンド・ギャンブル(PG)の2024年第4四半期決算の発表があった。

PGの四半期決算は4~6月と他の多くの米企業と同じだが、PGは期の違いにより2024年第4四半期(他の多くは2024年第2四半期)となっている点には注意。

前回の決算は無難に乗り切ったが

「懸念(中国、中東情勢、ロシアなど)は完全に解決しているわけではないので、今後のPG株にやはり過度な期待はしない方がいいただろう。中国での売上が明確に改善されれば見通しがかなり明るくなるのだが。」

と書いていたのだが今回の決算結果及び株価はどうだったろうか。以下決算内容について確認・整理しておく。

P&G2024年第4四半期決算概要

以下は、プロクター・アンド・ギャンブルの企業サイトより引用・抜粋。

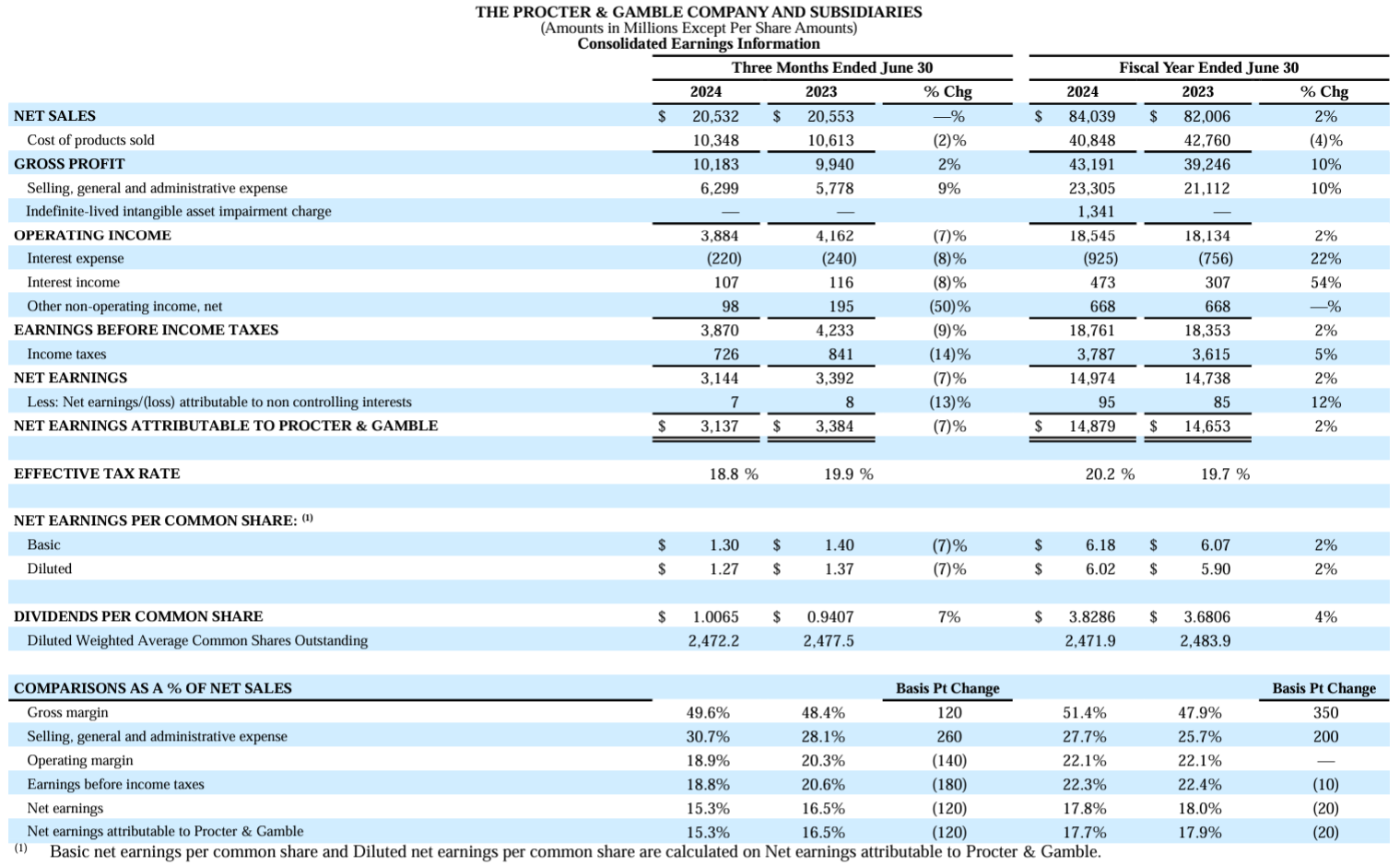

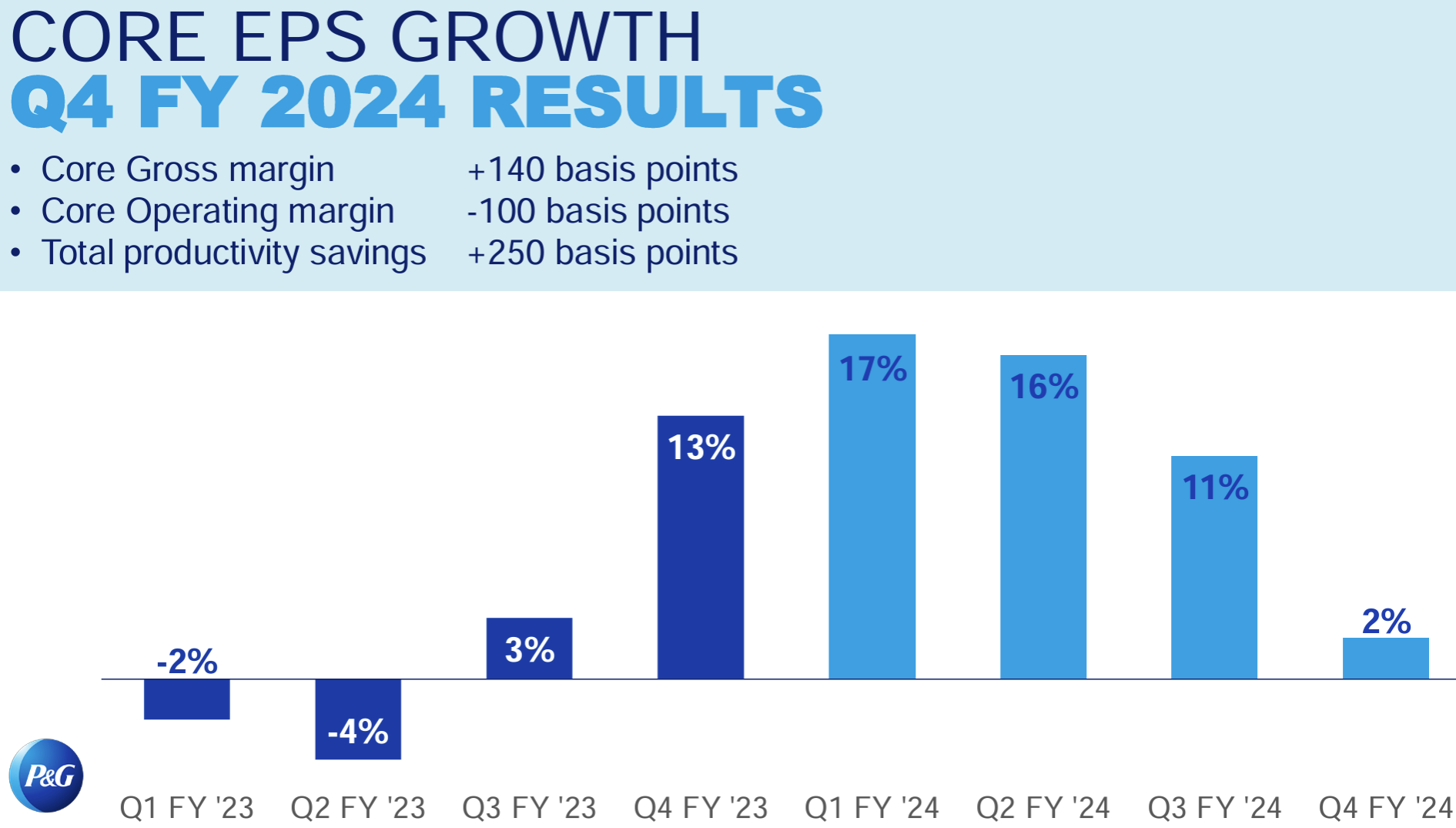

- 2024年第4四半期の総売上高(Net Sales)は205億3200万ドル、前年同期は205億5300万ドルで前年同期とほぼ変わらず

- 2024年第4四半期のNon-GAAPベースの中核事業一株当たり利益(Non-GAAP Core EPS)は1.40ドル、前年同期は1.37ドルで前年同期比2%の増加

2024年第4四半期の主な結果は以下の通り。

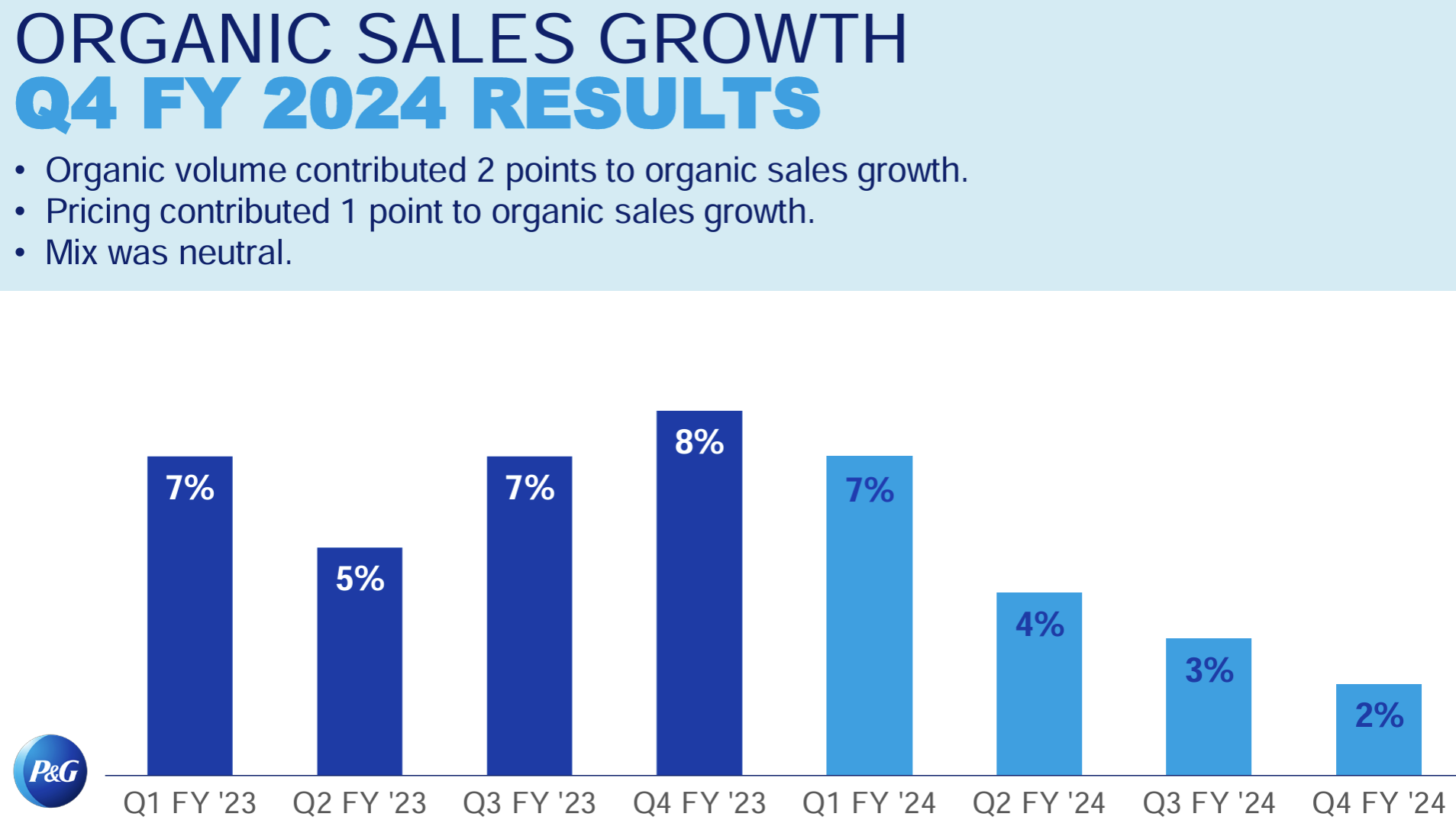

いずれもプラスとなっており一見良さそうに見えるのだが、Core EPS Growth(中核事業EPS成長率)が2%と前四半期の11%から急減しているのが目につく。

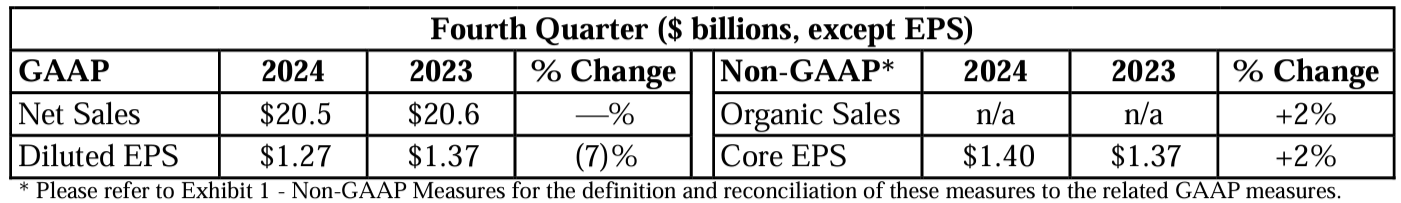

また直近2年のOragnic Sales Growth(既存事業売上成長率)とCore EPS Growth(中核事業EPS成長率)の推移を見てみると

この1年で減速傾向に拍車がかかっているのが見て取れる。

2025年通期見通し

FY2025の見通しは以下の通り。

【売上(Sales)】

- Organic Sales Growth(既存事業売上成長率):+3%~+5%

- Net Sales Growth(総売上成長率):+2%~+4%(1%の不利な為替影響を含む)

【一株当たり利益(EPS)】

- Core EPS Growth(中核事業EPS成長率):+5%~+7%

- All-in EPS Growth(全EPS成長率):+10%~+12%

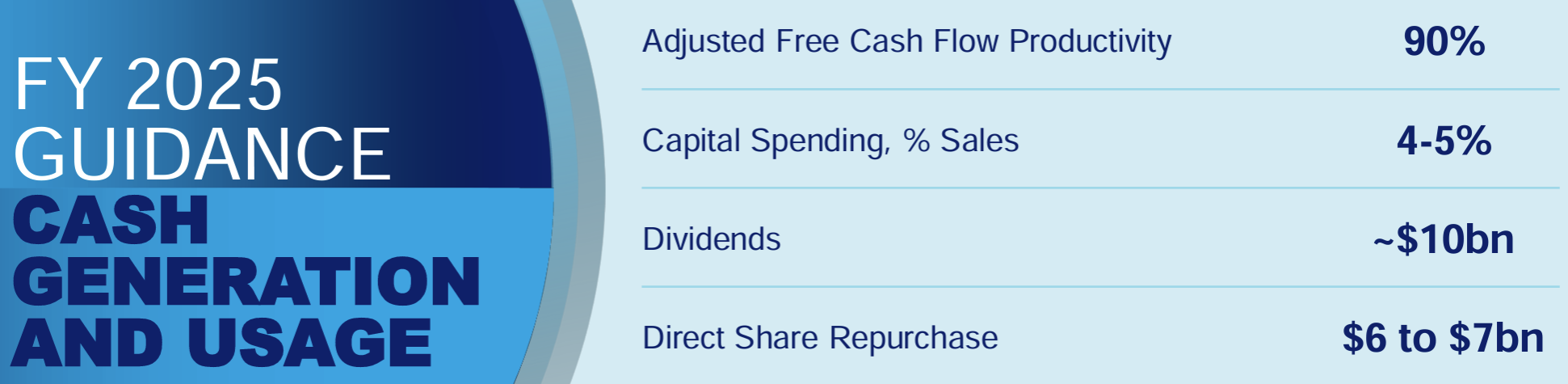

【現金(Cash)関連】

- Adjusted Free Cash Flow Productivity(調整後FCF生産性):90%

- Capital Spending, % Sales(設備投資、売上に対する割合):4~5%

- Dividends(配当):~100億ドル

- Direct Share Repurchase(直接自社株買い戻し):60億ドル~70億ドル

その他

その他決算発表資料とアナリストとのカンファレンスコールで気になった点は以下の通り。

- 2024年第4四半期に15億ドルの自社株買いを実施

- 2024年第4四半期にP&Gの商品全体の価格は1%上昇(前四半期は3%上昇)

- 2024年7月1日にアルゼンチンでの事業の売却を完了し、第1四半期に約7億5000万ドルの非現金費用を計上する予定

- 今年度の見通しを最初に発表した時点ではほとんど予測されていなかった市場レベルの大きな逆風にもかかわらず、売上高成長、コアEPS成長、生産性、株主への現金還元について、当初の見通し範囲を満たすか上回ることができた

- 年間の成長は事業部門全体で幅広く、10の製品カテゴリーのうち8つで既存事業売上高が伸びた

- 中国の既存事業売上高は8%減少。基礎的な市場状況は依然として弱く、成長に戻るまでにはおそらくあと1、2四半期かかるだろう

- また、ヨーロッパの一部や、エジプト、サウジアラビア、トルコ、インドネシア、マレーシア、ロシアなどのアジア太平洋、中東、アフリカ諸国では販売量の傾向が引き続き軟調

- 2025年会計年度に入っても、コスト、為替、消費者、競合他社、地政学的動向など我々を取り巻く環境は引き続き不安定で厳しいものになると予想

- 2025会計年度には配当金として約100億ドルを支払い、普通株を60~70億ドル買い戻す予定

- 売上高については7月から9月の期間が年間で最も厳しい比較対象期間であり、当社が指摘した市場レベルの課題の多くは当社の予測では下半期まで完全にまたは大幅に改善されないことに留意してもらいたい

- 第4四半期の状況に関する質問

- 事業の85%は期待どおりに業績を上げているが、逆風は部分的に加速している

- 中国の市場全体のセンチメントは下半期を通じて改善しておらず、回復は遅く、時間がかかると予想している

- 中東の状況はあまり改善されておらず、これらの市場の一部では欧米の小売業者への影響が拡大している

- またアルゼンチンの売上が軟調に推移したが、これは市場の一般的な状況、アルゼンチンでの強力な高価格変換によるもの

- 下半期に経験した逆風は今年度上半期も引き続き続くと予想しており、そのため今年(2025年会計年度)は直線的な成長にはならないだろうが、これらの逆風の一部が成長に回帰するにつれて、四半期を通じて売上成長が加速し、全体として先ほど伝えたガイダンス指標を達成できる体制が整っていると思う

- 消費者環境に関する質問(他の企業では米国や西ヨーロッパで過去1~2ヶ月で状況が明らかに悪化しているようだが)

- 一部の人が述べているような動向は一般的には見られないし、彼らの説明を否定するつもりもないが、我々が目にしているのはそうではない

- 確かにプレッシャーが高まっていて、それに応じて行動や購入方法を変えている消費者もいるだろうが、我々のカテゴリーでは消費者主導の大きな影響は見られない

- 中国事業の今後に関する質問

- 中国事業は2桁成長軌道から大幅な落ち込みを経て回復しつつあると思うが、再び2桁成長に戻るとは予想していない

- 時間の経過とともに、おそらく1桁半ばまで回復し他の先進国市場で見られるものに近いものになると考えている

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2024年第4四半期の総売上高(Net Sales)は205億3200万ドル、市場予想の207億4000万ドルを下回っている

- 2024年第4四半期のNon-GAAPベースの中核事業一株当たり利益(Non-GAAP Core EPS)は1.40ドル、市場予想の1.37ドルを上回っている

となっている。

まとめ

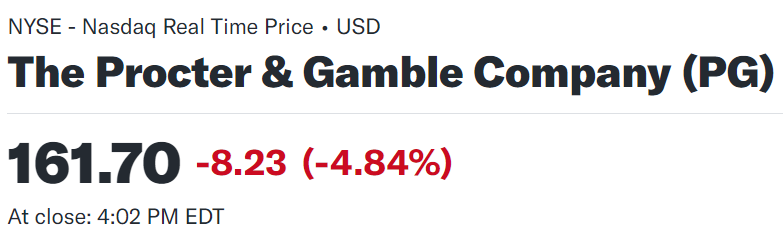

上記の様な決算結果を受けてP&Gの株価は

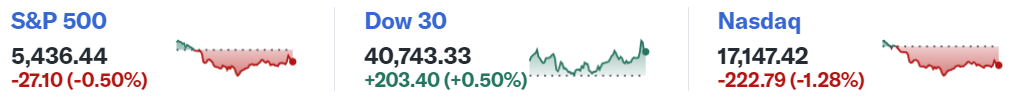

前日比4.84%の下落。同日の米国市場は

大型ハイテク銘柄中心に軟調だったのに対してダウ平均は上昇しており、ハイテク銘柄でもないP&Gの下落幅は際立っている。Non-GAAPベースの中核事業一株当たり利益は市場予想を上回ったものの、売上高が市場予想に届かなかったことが嫌忌されたようだ。

同業他社の決算でも売上高が市場予想を下回っていることもあり、カンファレンスコールでは否定したものの消費者は経済的な圧力を受けており、これまで価格戦略が奏功してきたP&Gも今後これ以上の価格転嫁は難しいと判断されたのではないだろうか。実際上述したようにOragnic Sales Growth(既存事業売上成長率)とCore EPS Growth(中核事業EPS成長率)はここ1年で下落傾向にある。

年初来のP&Gの株価推移を市場(S&P 500)と比べてみると

前回4月19日の四半期決算以降は多少の変動はあったものの7月半ばからの市場下落局面でもまずまず堅調な株価推移。それが今回の決算を受けて大きく下落して市場を下回る約10%上昇のパフォーマンスとなっている。

今後のP&G株だが、ここ数四半期の懸念である中国、中東の状況が改善するにはまだ時間がかかりそうであり、あまり期待は出来ないだろう。今回の決算を受けて下落傾向に転じてしまうのか、一時的な落ち込みに留まり堅調な株価推移を維持できるのかに注目しておきたい。