はじめに

2022年10月25日(火)には自分の所有銘柄であるゼネラル・エレクトリック(GE)の2022年第3四半期決算発表があった。

GE株は前回の決算発表で4%プラスとなったものの、その後CFOがサプライチェーンの問題が続いていることに言及したことや市場自体が低調な事もあり冴えないパフォーマンスが続いていた気がする。

そんな状況の中今回の決算はどうだったのか。以下に決算の内容を確認し、GEの業績・株価を整理しておくことにする。

2022年第3四半期決算概要

以下の内容は、ゼネラル・エレクトリックの企業サイトより引用・抜粋。

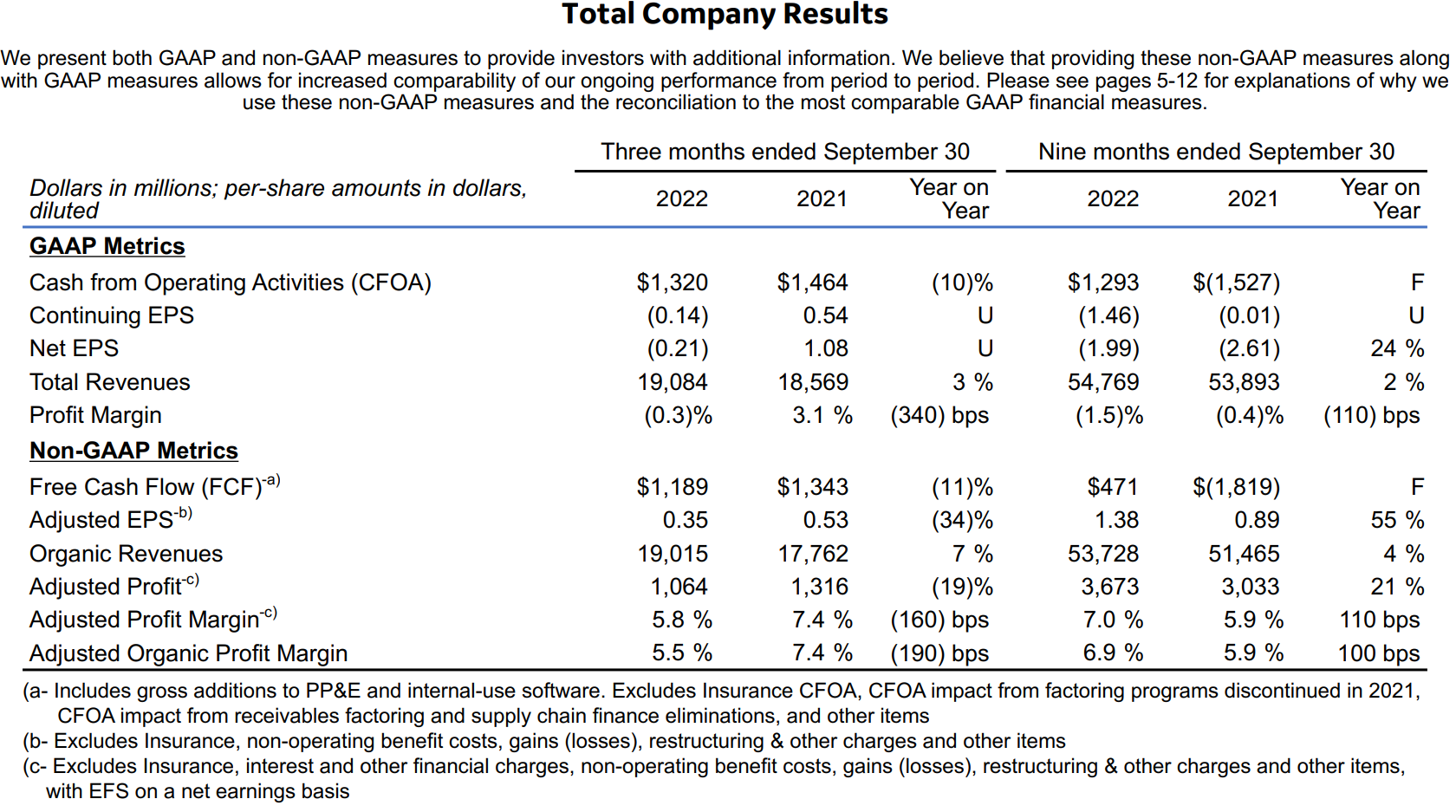

- 2022年第3四半期の総売上高(Total Revenues)は190億8400万ドル、前年同期は185億6900万ドルで前年同期比3%の増加

- 2022年第3四半期の調整後一株あたり利益(Adjusted EPS)は0.35ドル、前年同期は0.53ドル

- 2022年第3四半期のフリーキャッシュフロー(純現金収支・Free Cash Flow)は11億8900万ドル、前年同期は13億4300万ドルで前年同期比11%の減少

事業部別業績

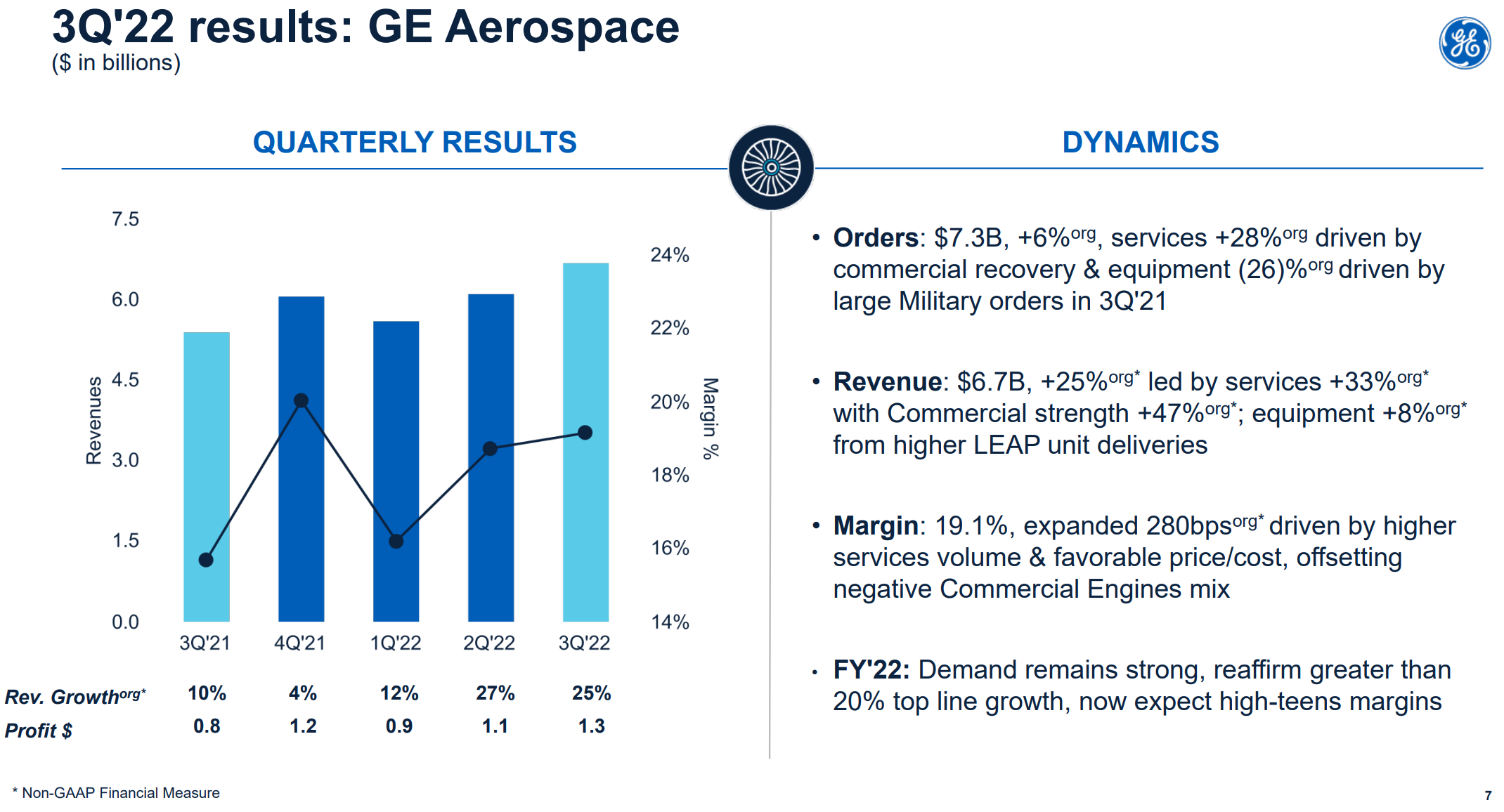

【Aerospace(航空)】

受注は73億ドルで前年同期比6%増加、売上は67億500万ドルで前年同期比24%増加、収益は12億8400万ドルで前年同期は8億4600万ドル、マージンは19.1%で前年同期は15.7%

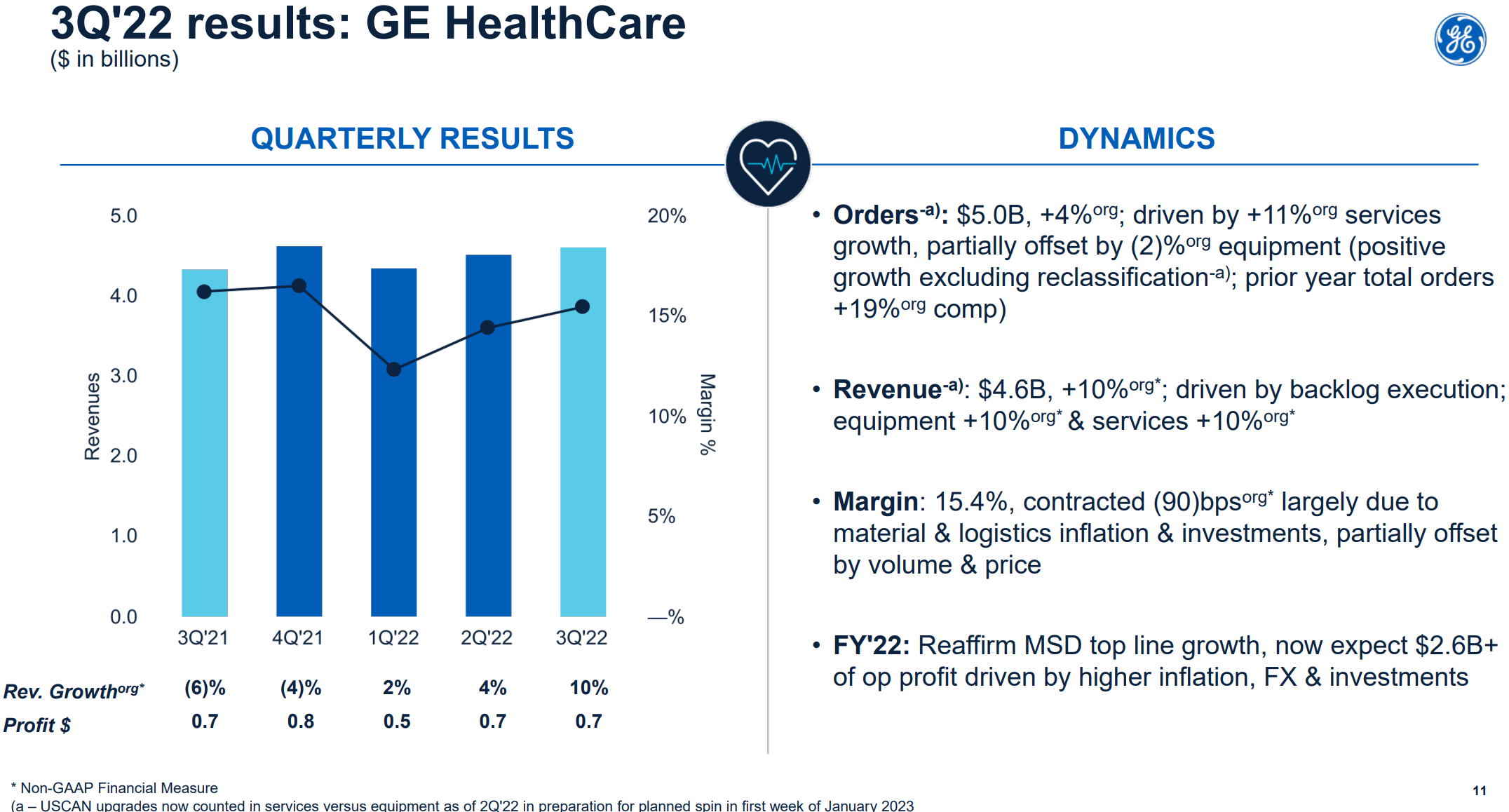

【Healthcare(ヘルスケア事業)】

受注は49億6600万ドルで前年同期とほぼ変わらず、売上は46億1300万ドルで前年同期比6%増加、収益は7億1200万ドルで前年同期比1%増加、マージンは15.4%で前年同期は16.2%

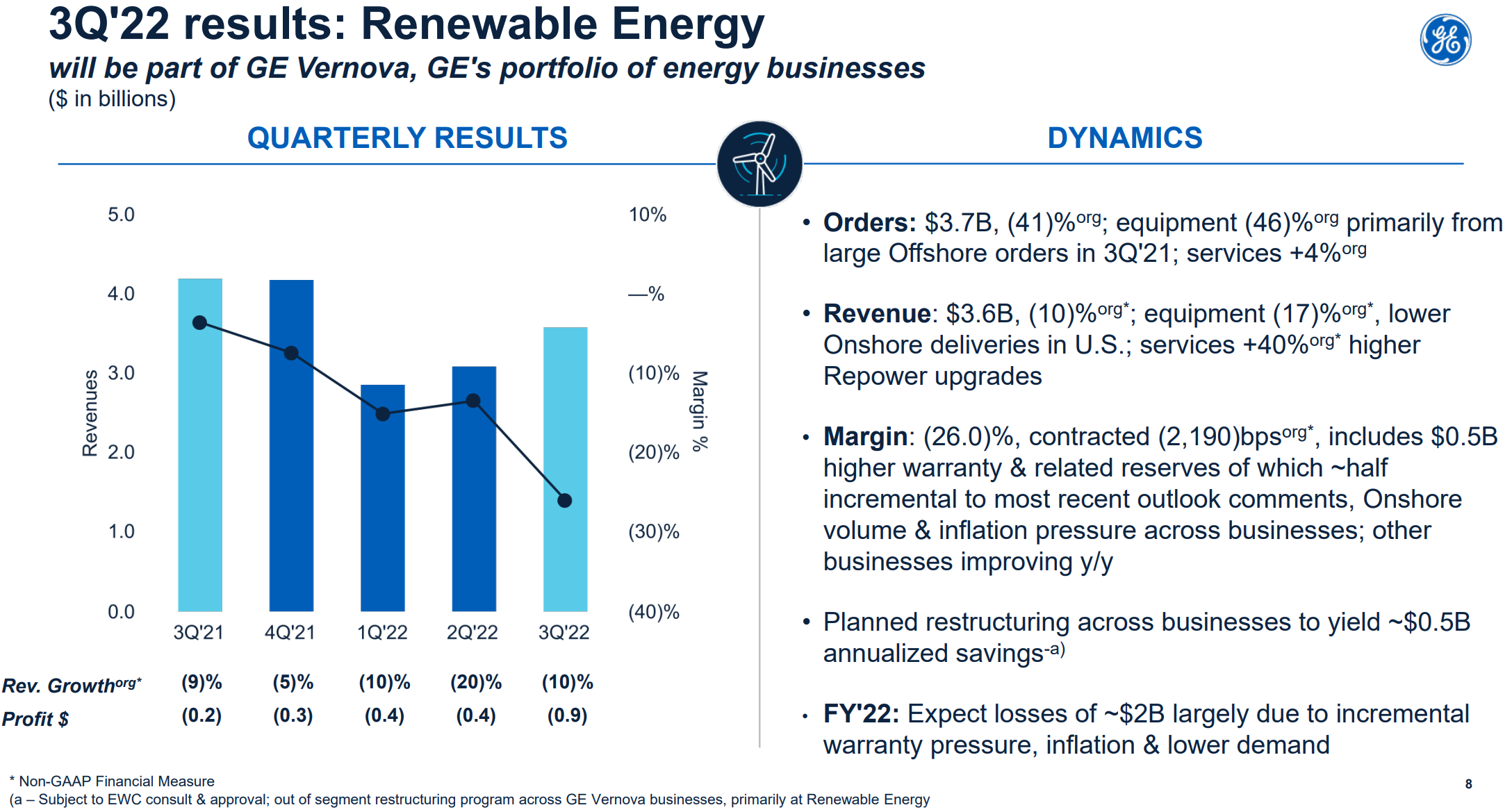

【Renewable Energy(再生可能エネルギー事業)】

受注は37億2700万ドルで前年同期比43%減少、売上は35億9400万ドルで前年同期比15%減少、収益は9億3400万ドルの損失で前年同期は1億5100万ドルの損失、マージンはマイナス26.0%で前年同期はマイナス3.6%

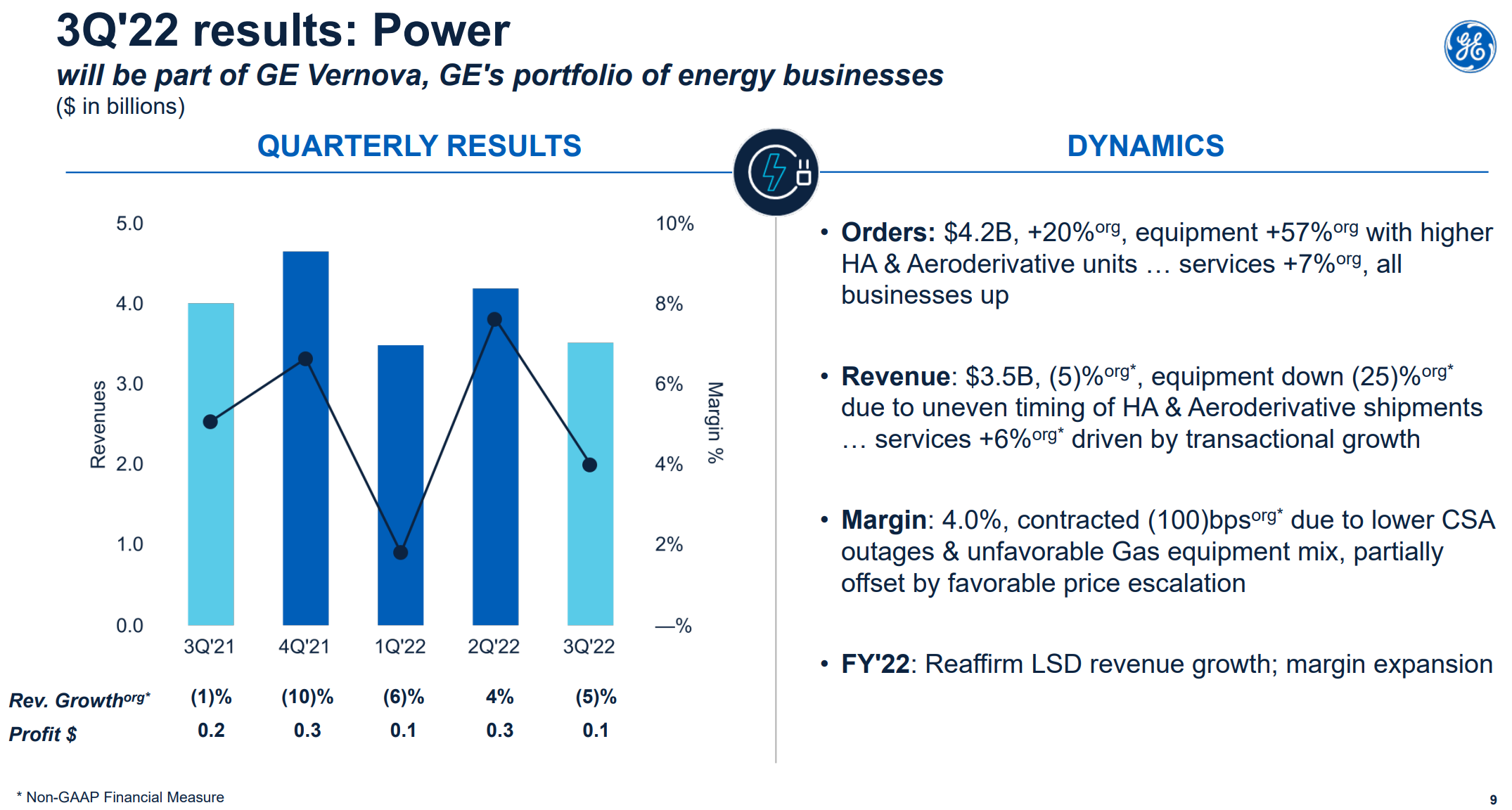

【Power(電力事業)】

受注は41億8200万ドルで前年同期比14%増加、売上は35億2900万ドルで前年同期比12%減少、収益は1億4100万ドルで前年同期比31%減少、マージンは4.0%で前年同期は5.1%

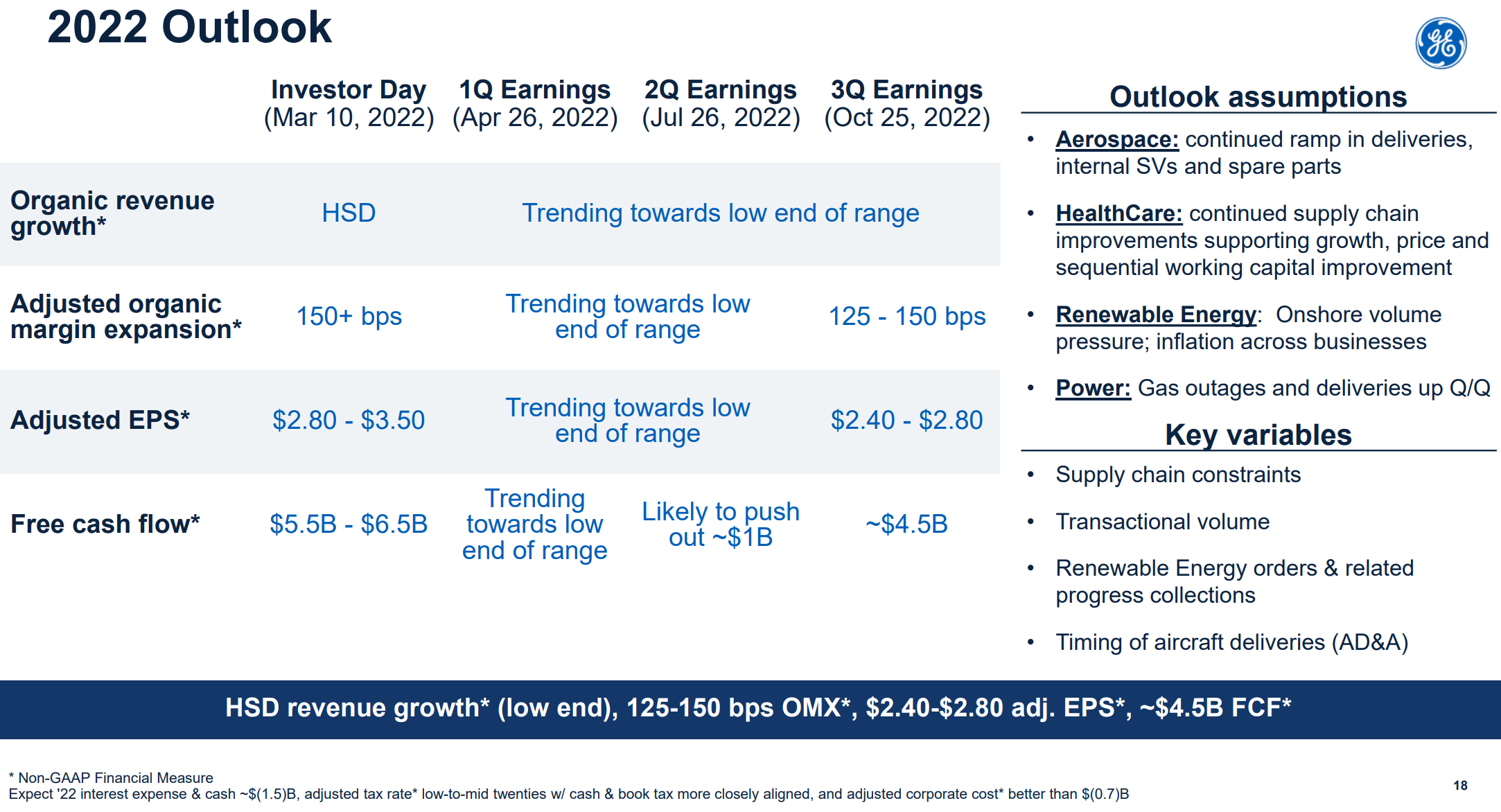

2022年通期見通し

2022年の通期見通しは以下の通り。

- 既存事業成長率(Organic revenue growth):一桁台後半(HSD:High Single Digit)の下限(前四半期と変わらず)

- 既存事業マージン上昇率(Adjusted organic margin expansion):125~150bps(前四半期は150+bpsの下限)

- Adjusted EPS:2.40~2.80ドル(前四半期は2.80~3.50ドルの下限)

- Free cash flow:~45億ドル(前四半期は45~55億ドル)

既存事業成長率以外は軒並み見通しを引き下げているが、前回に下限としていた値を今回上限に据えている感じになっている。

その他

その他決算発表及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- 第3四半期に約450万株を3億ドルで買い戻し

- ヘルスケア事業の分離は2023年第1週の予定に向けて順調に進行

- 再生可能エネルギー事業は年間で20億ドルの損失となる見通し

- 年間4億5000万ドルを削減する企業再編プログラムを開始(約7億ドルの一時費用)

- また再生可能エネルギー事業を中心にVernovaの電力事業再編プログラムを開始し年間5億ドルを削減(Vernovaは将来的に分割される電力・再生可能エネルギー事業を統合したもの。約6億ドルの一時費用)

- サプライチェーンの問題により一部の部品や原材料をかなり前もって注文しているため在庫を抱えており過剰なコストが発生している

- 制御可能なものを制御できる可能性についてはかなり満足している

- しかし来年は2022年よりもより困難な環境になる可能性が高い

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2022年第3四半期の総売上高(Total Revenues)は190億8400万ドル、市場予想の187億2000万ドルを上回っている

- 2022年第3四半期の調整後一株あたり利益(Adjusted EPS)は0.35ドル、市場予想の0.50ドルを下回っている

となっている。

まとめ

上記の様な決算を受けてGEの株価は

0.49%の下落。同日の米国市場が

いずれも1%上昇しているのに比べるとかなり見劣りがする。というよりは開場後に約2%まで下落までしたことを考えると、市場の上昇に助けられてこの程度の下落で済んだと捉えるべきだろう。

通期見通しの引き下げやEPSが市場予想を下回った原因は、再生可能エネルギー事業が低調だったことが大きい。理由としては主に2021年12月で再生可能エネルギー事業電力に対する税制優遇措置(PTC:(Renewable electricity)Production Tax Credit )が失効したため米国での陸上風力発電、新規再生可能エネルギー事業の減少やインフレ等を挙げている。それもあってかVernova事業の再編プログラム(有り体に言えばリストラ)も発表している。

再生可能エネルギー事業は2024年には黒字化するとしている(Driving Renewable Energy profitability in 2024)ものの具体性に欠けると思っていたのだが、アナリストとのカンファレンスコール中で2022年8月に成立したInflation Reduction Act(IRA)が決算資料での施策には含まれておらず、この点をThat was a pleasant third quarter surprise(嬉しいサプライズ)として発表資料よりも改善が見込まれるとしている。

GE株は

前回7月の第2四半期決算以降は概ね市場(S&P 500)と似たような動きとなっており、年初来では市場と比べ3%程度低い22%の下落となっている。

今後のGE株だが、未だ続くサプライチェーンの問題、低調な再生可能エネルギー事業、GEに限らないインフレ圧力・コスト高などを考えると残念ながら短期的には期待しない方がいいのだろう。何とか市場と同程度で推移してくれると良いのだが。