はじめに

2022年10月20日(木)には自分の所有銘柄であるダウ・インク(DOW)の2022年第3四半期決算発表があった。

前回7月の2022年第2四半期決算時に、

「今後のダウ・インク株だが、需要自体は決算資料を見る限り未だ堅調としているが、エネルギーに代表されるコストインフレ圧力が根強い現状からするとあまり期待できそうにはない。」

と書いていた通り冴えない株価が続いていたが今回の決算はどうだったか。以下にその決算内容を確認し整理しておく。

ダウ・インク2022年第3四半期決算概要

以下の情報はダウ・インクの企業サイトより引用・抜粋。

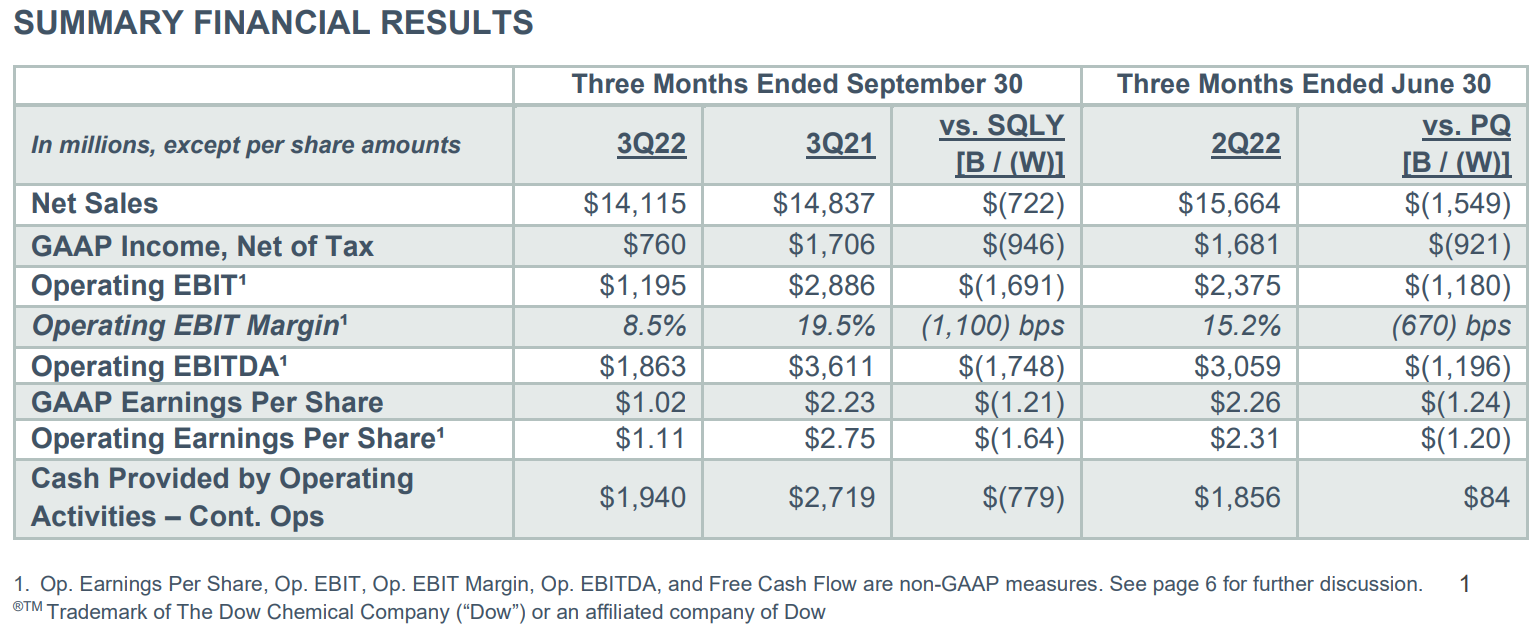

- 2022年第3四半期の総売上(Net Sales)は141億1500万ドル、前年同期は148億3700万ドルで前年同期比5%減

- 2022年第3四半期の一時項目を除く一株当たり利益(Operating Earnings Per Share)は1.11ドル、前年同期は2.75ドル

EPSが前年に比べて大きく減少しているのは、インフレ進行に伴いエネルギー及び原材料コストが上昇した事によるところが大きい。

事業部別業績

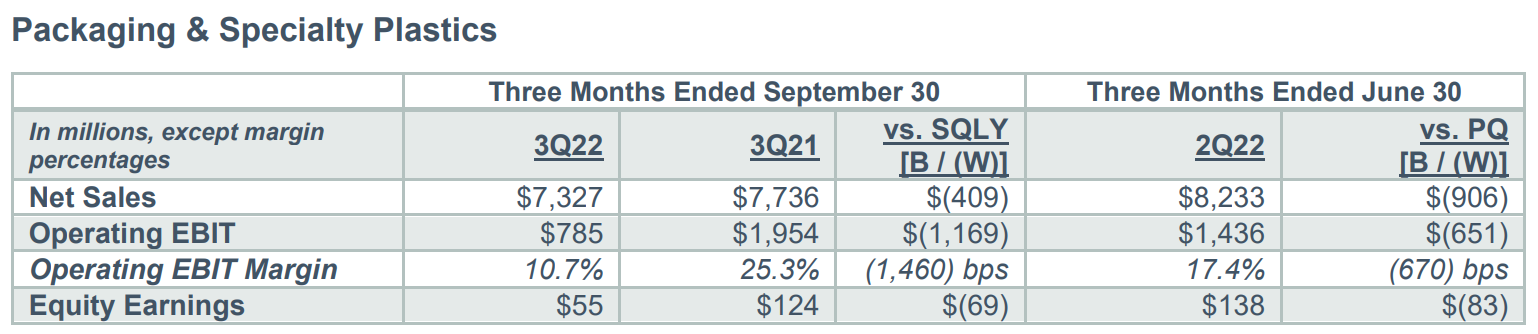

包装・特殊プラスチックの売上高は5%減の73億2700万ドル。出荷量は横ばいだったものの価格(Local Price)が2%低下し、為替が3%の逆風となっている。営業EBIT(Earnings Before Interest and Taxes:支払利息控除前当期純利益)、営業EBITマージンが大きく減少しているのは、価格の低下、エネルギー及び原材料コストの上昇によるもの。

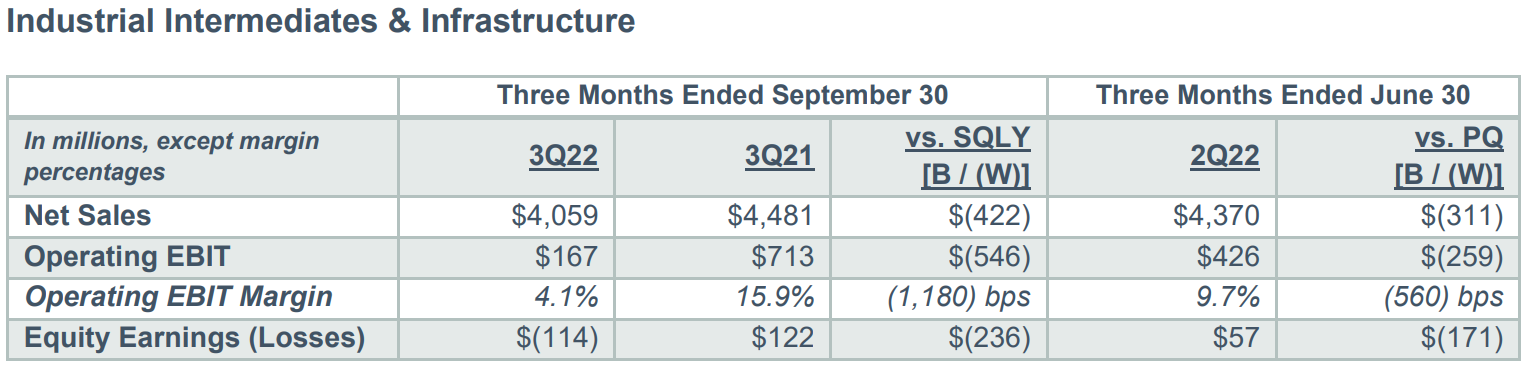

素材・インフラストラクチャの売上高は前年比9%減の40億5900万ドル。価格(Local Price)が5%上昇したものの出荷量は9%減少し、為替が5%の逆風となっている。営業EBIT、営業EBITマージンが大きく減少しているのは、エネルギー及び原材料コストの上昇によるもの。

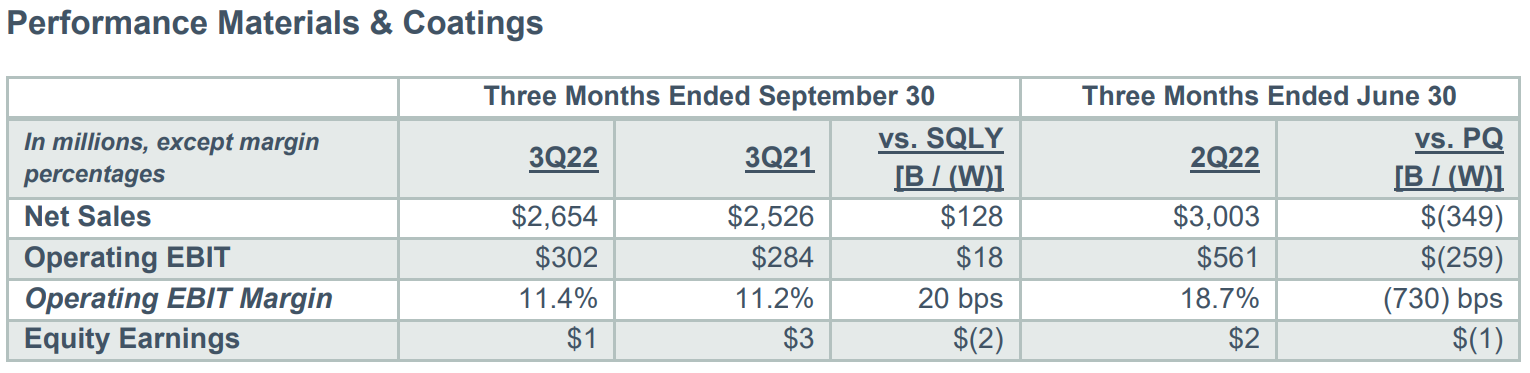

パフォーマンスマテリアル・コーティングの売上高は前年同期比5%増の26億5400万ドル。価格(Local Price)が15%上昇したものの出荷量が5%減少し、為替が5%の逆風となっている。

2022年通期見通し

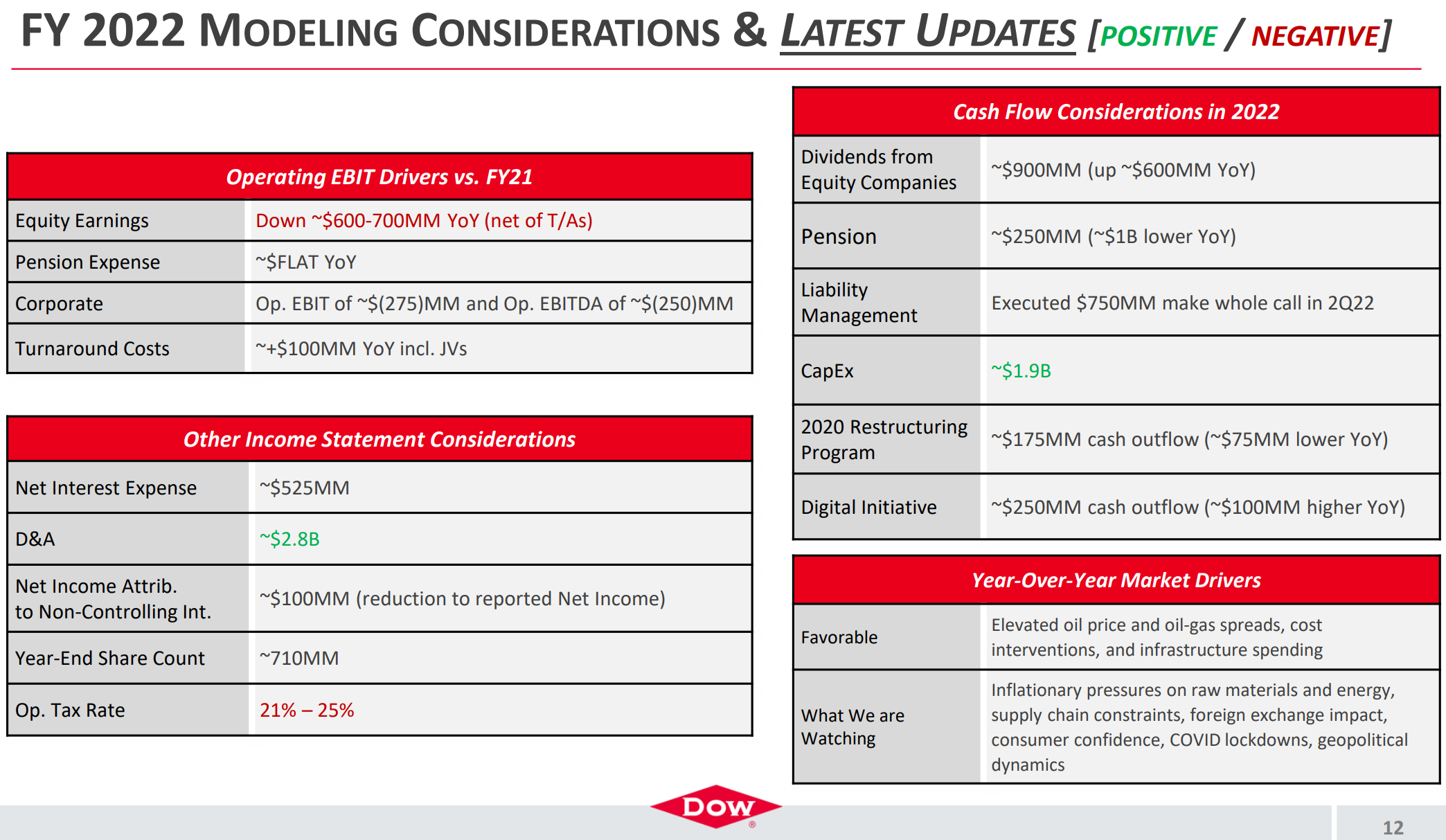

2022年通期の考慮要因(FY2022 MODELING CONSIDERATIONS)は以下の通り。

設備投資費が前四半期までは21億ドルだったのが、今回は19億ドルに引き下げられているのが目立つ。

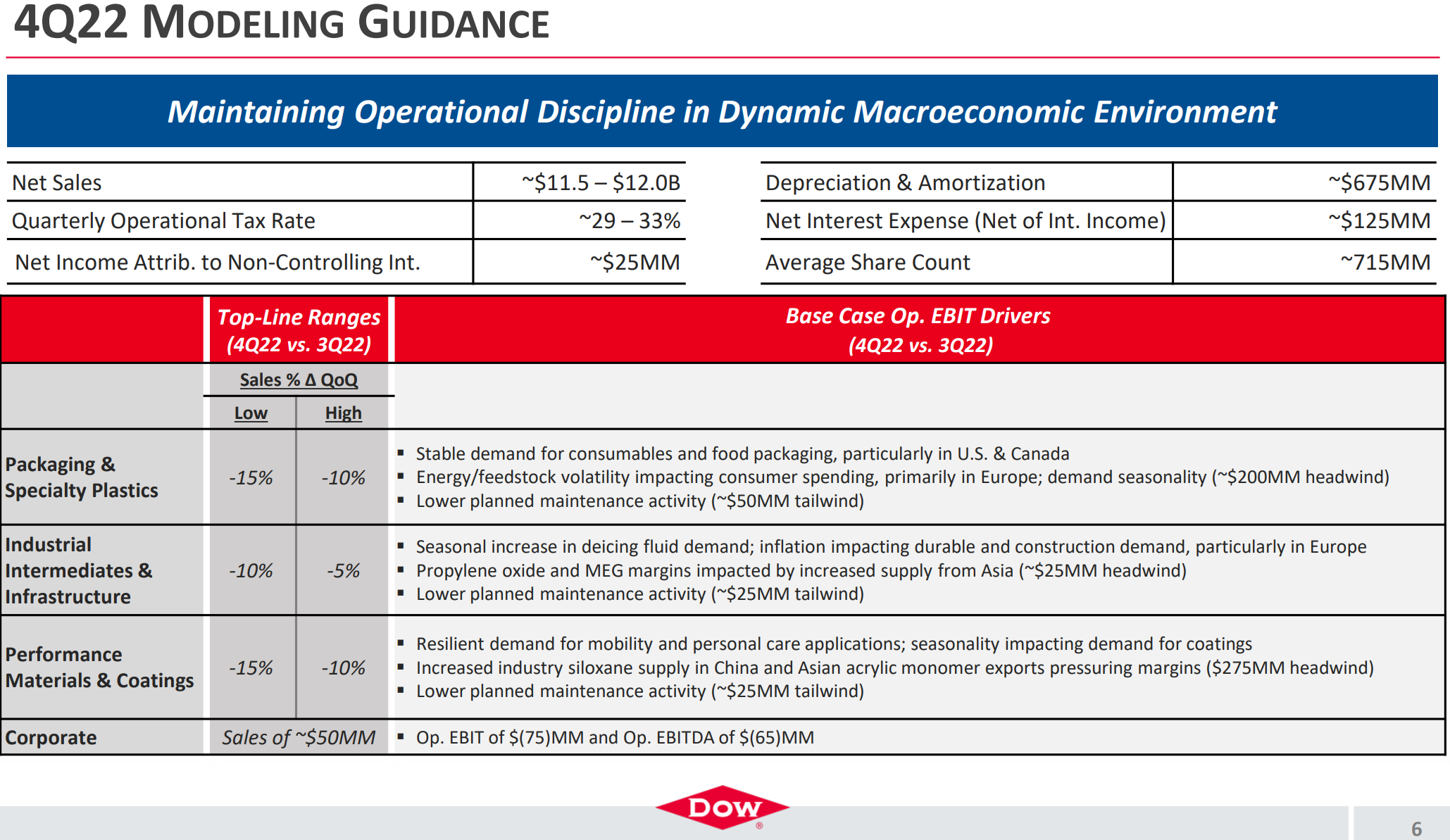

2022年第4四半期の見通しは以下の通り。

3事業部門いずれも今四半期に比べて売上減少となり、全体の売上は115億ドル~120億ドルと見込んでいる。

その他

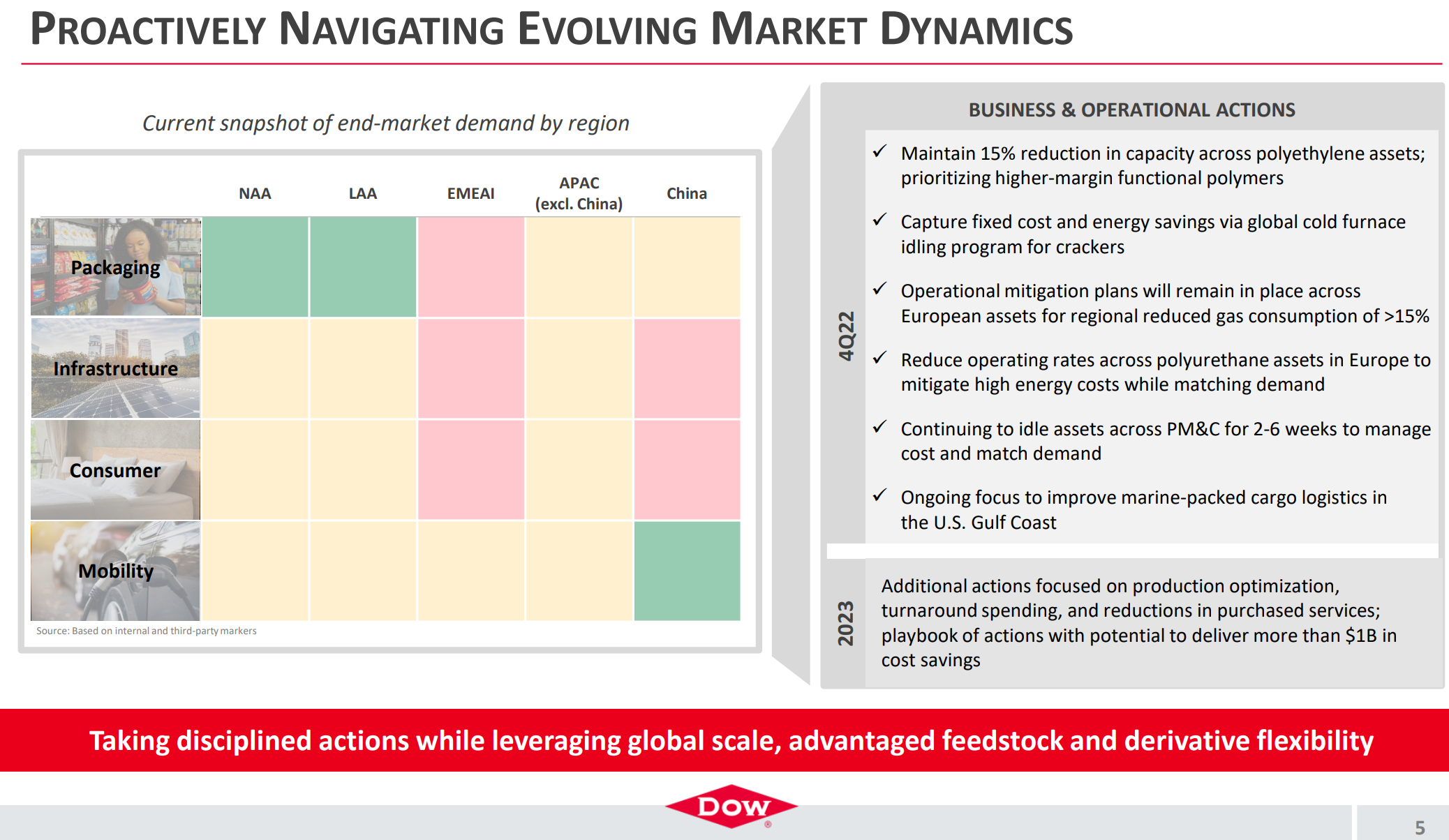

ダウ・インクは2023年にコストを10億ドル圧縮する計画の概略を提示している。

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2022年第3四半期の総売上(Net Sales)は141億1500万ドル、市場予想の132億ドルを上回っている

- 2022年第3四半期の一時項目を除く一株当たり利益(Operating Earnings Per Share)は1.11ドルで、市場予想の1.08ドルを上回っている

- 2022年第4四半期の売上見通しは115億ドル~120億ドル、市場予想は123億ドル

となっている。

まとめ

上記の様な決算を受けてダウ・インク株は

0.44%のマイナス。同日の米国市場は

となっておりほぼ同程度の下落となっている。

これは売上や一株当たり利益は市場予想を上回ったものの、第4四半期決算の売上見通しは市場予想を下回っていることや、原材料・エネルギーコストの高騰及び為替の逆風が利益率に大きな影響を及ぼしているといったまちまちだった決算内容が影響しているのだろう。

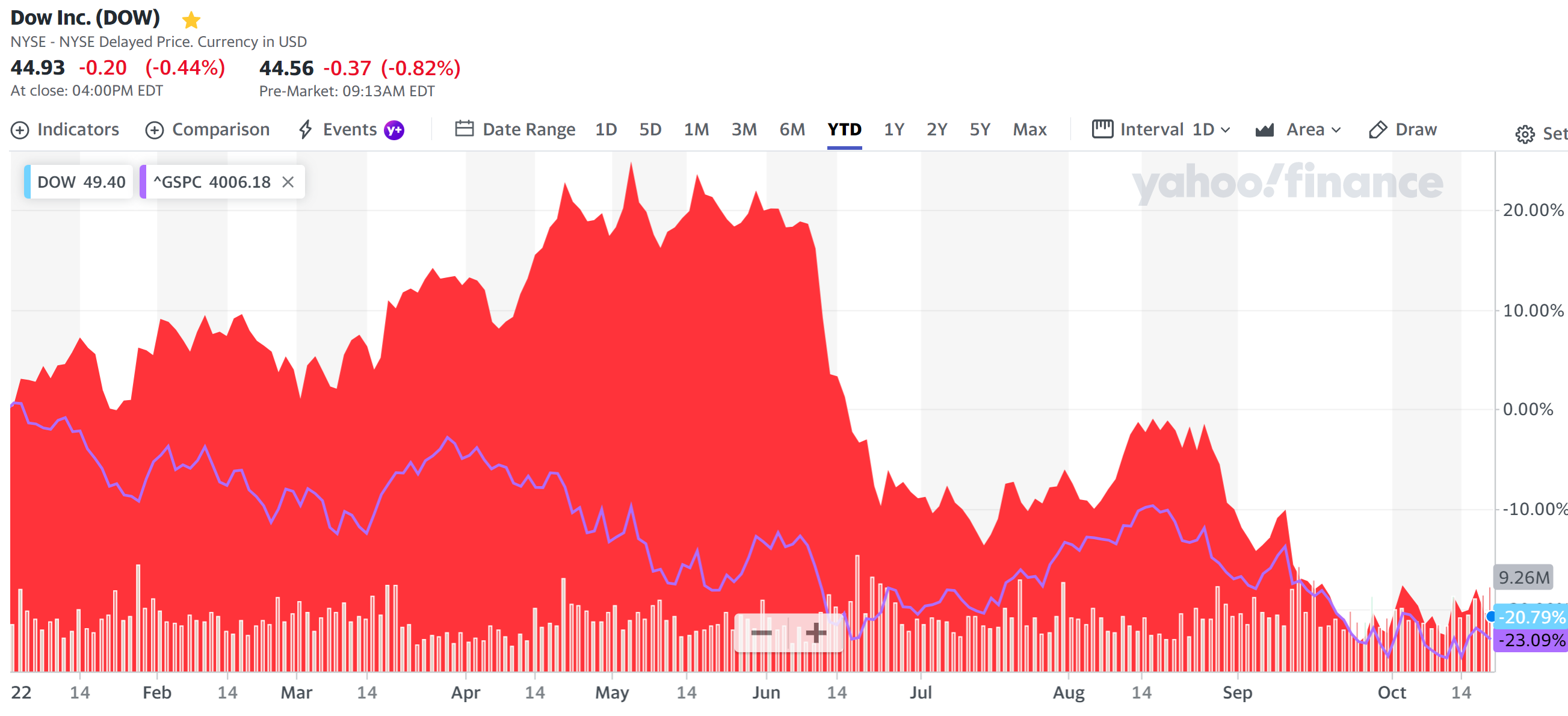

年初来のダウ・インク株は

と2022年9月までは市場(S&P 500)を上回っていたものの、その後はほぼ同等の動きとなっている。

決算内容とアナリストとのカンファレンスコールではエネルギー・原材料コストの高騰とインフレ圧力、そして為替の影響が利益に影響を及ぼしており、その傾向は今後も続くと思われる。

個人的にはダウ・インクは欧州・中東・アフリカ・インド(EMEAI)地域の売上が35%程度を占めており、これからの北半球の冬場に向けて特に欧州でのエネルギーコストが懸念されるので、次四半期の決算もそれ程期待できない気がしている。