はじめに

2021年11月15日週の自分の円ベース資産は

【15日(月)米国市場閉場後】

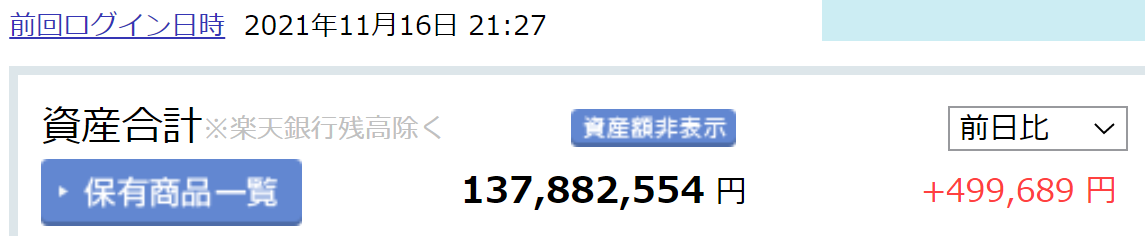

【16日(火)米国市場閉場後】

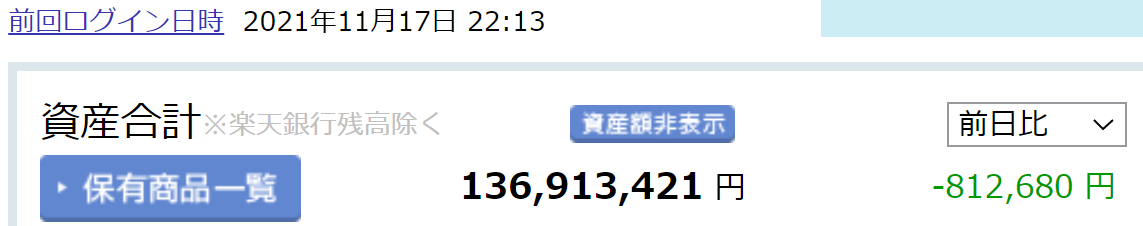

【17日(水)米国市場閉場後】

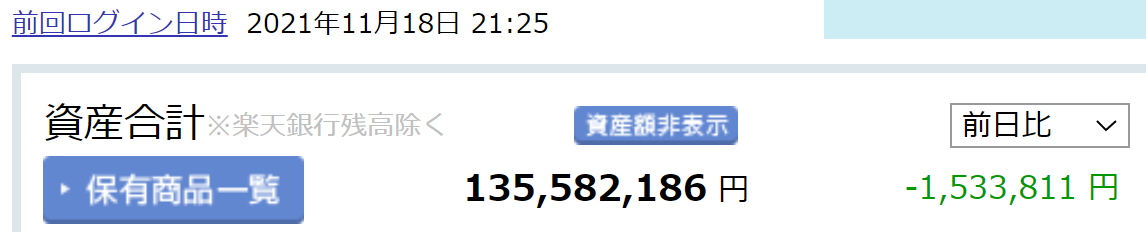

【18日(木)米国市場閉場後】

【19日(金)米国市場閉場後】

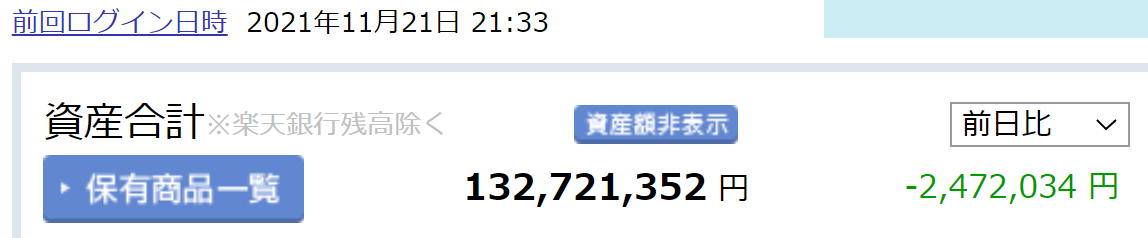

と1週間で500万円以上の資産減少となっている。先週の下落は掲題にあげたCOVID-19の再拡大と石油備蓄放出に絡んだ市場全体の動きに拠る所が大きかった様に思われる。

以下に先週自分の資産下落の要因となった事象についてまとめてみることにする。前提として自分はGAFA、GAFAM、FANGといった大型IT株は所有していない。

2021年11月15日週の自分の資産下落要因

COVID-19の再拡大

ここ最近日本はCOVID-19の新規感染者数が低い水準で留まっているので実感が伴わないのだが、欧米特にヨーロッパでCOVID-19の再拡大傾向が顕著になってきている。

実際オーストリアがロックダウンの実施を発表し(19日。開始は翌週)、ドイツが追随するとの報道もあり、更なる都市封鎖に伴う経済活動の縮小、サプライチェーンへの影響懸念などが市場押し下げの要因となっている。

石油備蓄の放出要請

石油備蓄の放出可能性については11月上旬の

2021年11月のOPECプラス会合結果(2021/11/5)

を記述した際にも触れていたが、18日にロイター通信がバイデン政権が日本、中国、韓国、インドに石油備蓄放出の検討を要請したと報道。

これに加えて上のCOVID-19再拡大に伴う欧州のロックダウン報道が重なって原油先物価格が大幅下落。

米国債金利の低下

19日には上記の様な状況にも関わらず米連邦準備制度理事会(FRB)理事のChristopher J. Waller氏がニューヨークでの講演で

- The Delta variant and supply chain problems threw the economy off its very strong growth track in the third quarter, but I anticipate it will return to that path in the fourth quarter, as society continues to learn how to manage the disease and ever-improving treatments reduce the likelihood of death and hospitalization. Assuming another damaging COVID-19 variant does not arise this winter, I expect gross domestic product (GDP) to resume its robust growth not only in the fourth quarter of 2021 but also in the first half of 2022.

デルタ変異株とサプライチェーンの問題により、経済は第3四半期に非常に力強い成長軌道から外れましたが、社会が病気の管理方法と絶えず改善する治療法を学び続けているため死亡や入院の可能性を減らし、第4四半期には力強い成長軌道に戻ると予想しています。今年の冬に別の有害なCOVID-19変異株が発生しないと仮定すると、国内総生産(GDP)は、2021年の第4四半期だけでなく2022年の前半にも力強い成長を再開すると予想されます - The timing of any policy action is a decision for the FOMC, but for my part the rapid improvement in the labor market and the deteriorating inflation data have pushed me towards favoring a faster pace of tapering and a more rapid removal of accommodation in 2022.

政策措置のタイミングはFOMCの決定事項ですが、労働市場の急速な改善とインフレデータの悪化を受け、私はテーパリングを加速し2022年には金融緩和をより急速に解除することを支持する方向に傾いています

と発言したこともあり米国長期債の金利は低下。

自分の資産への影響

COVID-19の再拡大

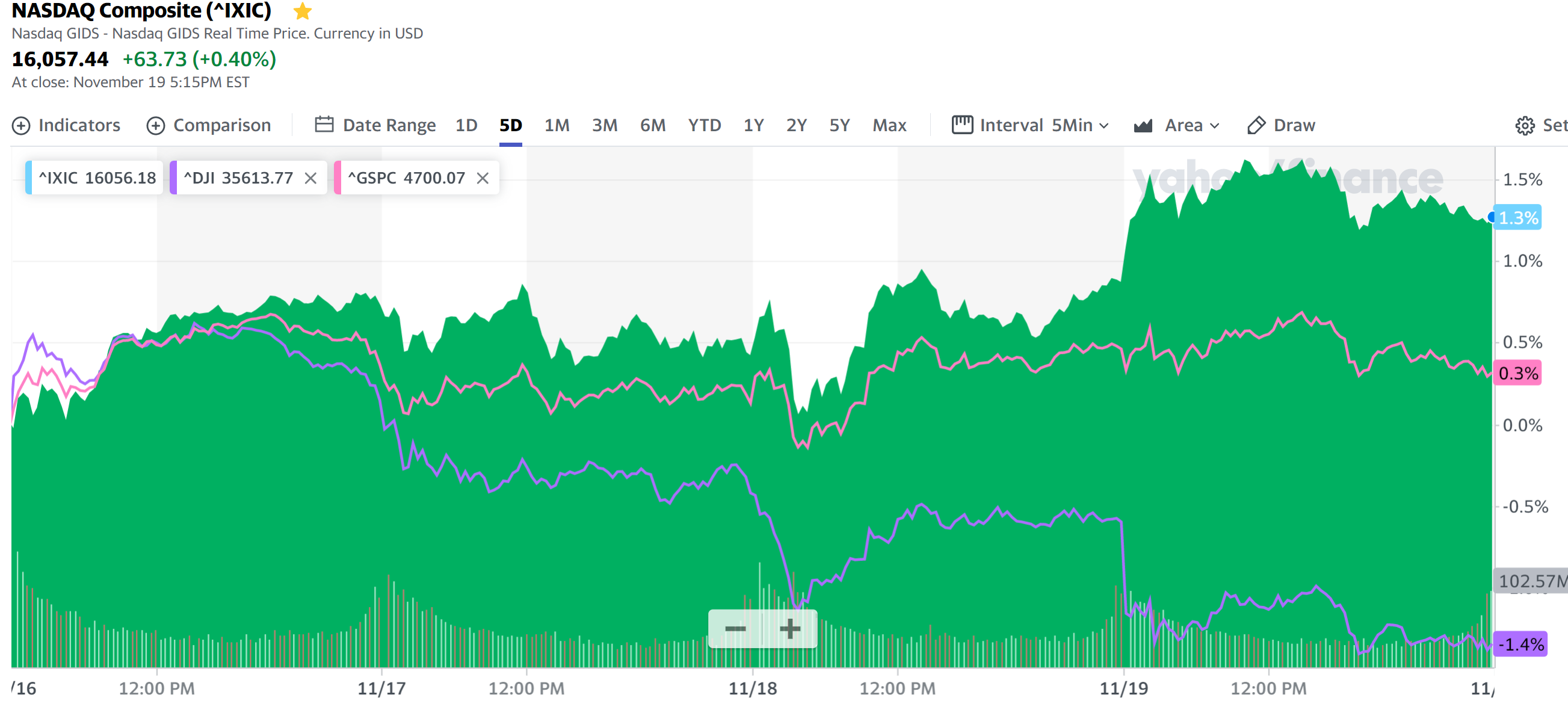

これは基本的には全ての株に影響をしていると思われる。ただ実際のモノを伴わないITソフトウエア企業はあまり影響を受けていない、あるいは他企業株からの流入で株価が上昇した可能性はある。過去5日間の米主要3市場の動きが

IT割合の比重が高い順からNASDAQが上昇、S&P 500が横ばい、ダウ工業平均が下落となっていることからこの推測はそれなりの蓋然性はある気がする。自分は所有していないのであくまで想像なのだが・・・。

石油備蓄の放出要請

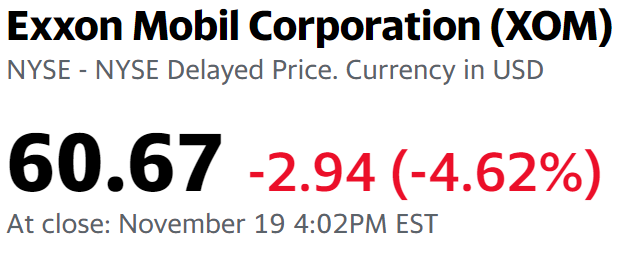

原油先物価格の下落を受けて、自分が所有しているエクソン・モービル(XOM)は19日に

4%を超える大幅下落。COVID-19の再拡大が更に続いてしまった上で実際に石油備蓄放出となれば更に原油先物価格の下落、そしてエクソン株の下落となる可能性が高い。

米国債金利の低下

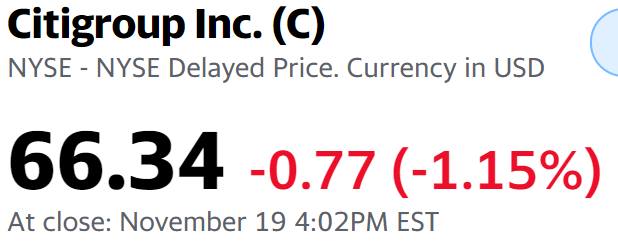

米国債金利の上下に影響されやすい銀行株で自分が多く所有しているシティグループ(C)株は19日に

1%超の下落。思ったより下落幅は少なかったが他の米銀主要株は

2%近く下落している銘柄もありシティも日中では一時2%下落している。

まとめ

上で挙げた

- COVID-19が再拡大して今後の経済活動への影響が懸念される

- 現在の石油価格高騰へ対処するための石油備蓄放出要請

- 力強い経済が続く想定でのテーパリングの縮小加速可能性の示唆

は、1は経済の停滞・縮小を想起、2と3は力強い経済と需要が続くことが前提といった具合にそれぞれの整合性が取れていないように思われる。

今後はこれらが具体的に

- COVID-19

- 更に拡大が続くのか

- 都市封鎖が他の都市、地域でも行われるのか

- 原油関連

- 実際に石油備蓄放出が行われるのか

- COVID-19再拡大との兼ね合いを踏まえてそのタイミングはいつか

- 米国債金利

- FRBがCOVID-19再拡大の兆しにも関わらず上で挙げたような強気な見方を継続するのか

- そしてFRBはテーパリング縮小のペースを速めるのか

- FRBの政策金利の利上げのタイミングに変更はあるのか

- これらを踏まえて米国債金利はどう動くのか

といった点がポイントになってくるのだろうが、個人的にはCOVID-19の再拡大はまだ続きこれまでの景気回復傾向に水を差すのではないかと思う。そうなると景気回復が前提となっている石油備蓄の放出やFRBの力強い米経済が続くという見方に基づく施策は、タイミングにもよるが市場に安定をもたらすのとは逆に不安定要素を加速させてしまう気がする。

上に挙げた自分の所有銘柄でそれなりの割合を占めているシティグループ、エクソン・モービルを含め、自分の所有している銘柄は上述の様な可変要素を踏まえて今後しばらくは期待がもてなさそうな気がする。そろそろ一時的にしのいだ米債務上限問題も市場の不安定要素になりそうだし・・・(12月3日までの暫定合意。イエレン米財務長官は11月16日に、新たな法案を可決しなければ「12月15日を過ぎると政府の資金が枯渇するシナリオがあり得る」と警告している)。

こういう時に冒頭で触れたGAFA、GAFAM、FANGといった銘柄を所有していれば、今週NASDAQが上昇した様に自分の資産減少幅が少なかったかもしれない。ただそういった銘柄は配当率が低いので、配当金生活を送る上ではあまり当てにならないのがネックでもある。資産が減少しても配当金に変化は無いことを良しとして、今後もしばらく続くであろう資産減少を受け止めることにしよう。はあ、気が重い。