はじめに

2026年1月30日(金)には自分の所有銘柄であるエクソン・モービル(XOM)の2025年第4四半期決算発表があった。

前回の2025年第3四半期決算はEPSは市場予想を上回ったものの、売上は市場予想に届かずというまちまちな結果で0.29%の下落。その際には

「今後のエクソン株だが、決算内容からするとあまり期待は出来そうにはない。ただニューヨーク原油先物が下落傾向にある中エクソン株はよく持ちこたえているので、ここ数ヶ月の年初来0~10%程度の株価水準を維持してくれれば御の字だろう。」

と書いていた。

その後エクソン株はあまり大きな変動は無かった印象があるが、2026年に入ってアメリカが産油国であるベネズエラに軍事介入したことで

アメリカのベネズエラ軍事介入後の市場と原油価格(2026/1)

ベネズエラ原油の輸出関連報道で米石油企業株が反落(2026/1)

揺れる局面があったが、イラン情勢の悪化(デモ激化、米国の介入可能性)に伴い供給悪化の懸念から原油先物価格が上昇傾向となったことでエクソン株も上昇していた様に思う。

そんな状況の中、今回のエクソン2025年第4四半期決算及び株価はどうだったのか。以下に内容を確認し整理しておく。

エクソン・モービル2025年第4四半期決算概要

以下の情報はエクソン・モービルの企業サイトより引用・抜粋。

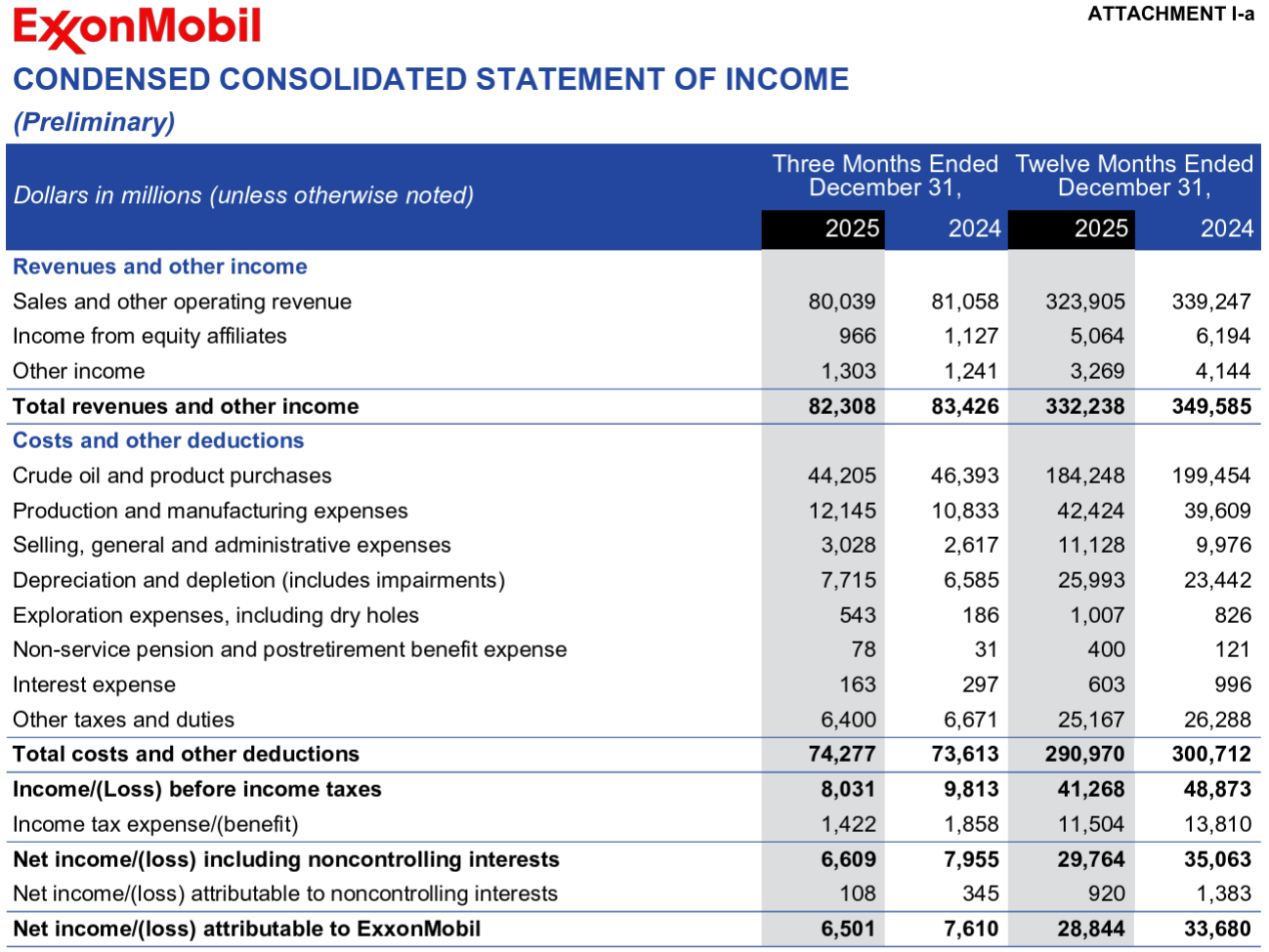

- 2025年第4四半期の総収入(Total revenues and other income)は823億800万ドル、前年同期は834億2600万ドル

- 2025年第4四半期のGAAPベースでのエクソン帰属純利益(Net income/(loss) attributable to ExxonMobil)は65億100万ドル、前年同期は76億1000万ドル

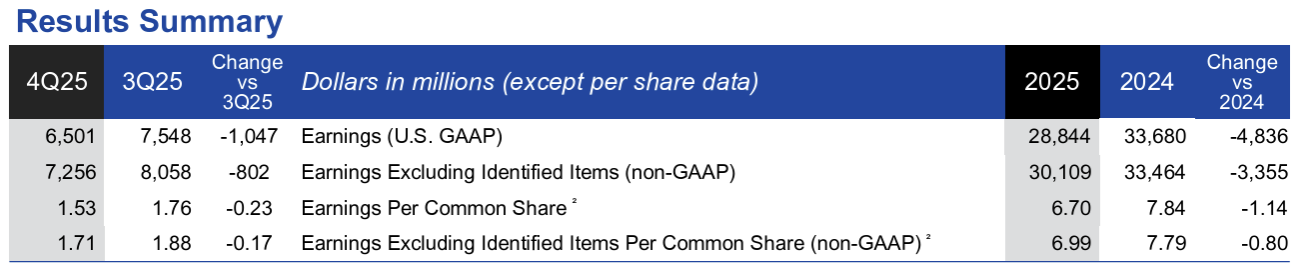

- 2025年第4四半期の特別項目を除く調整後1株あたり利益(Earnings Excluding Identified Items Per Common Share)は1.71ドル、前年同期は1.67ドル

事業部別業績

各事業部の結果は以下の通り。

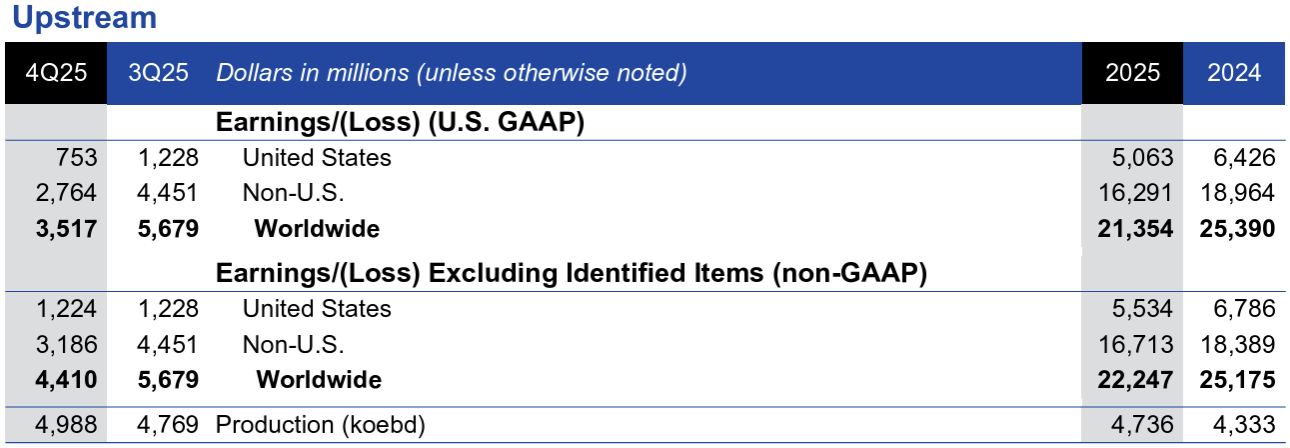

【アップストリーム(U/S)(探索権の獲得、原油の探鉱、開発、生産)】

- アップストリームのNon-GAAPベースの利益は35億1700万ドル、前四半期は56億7900万ドル

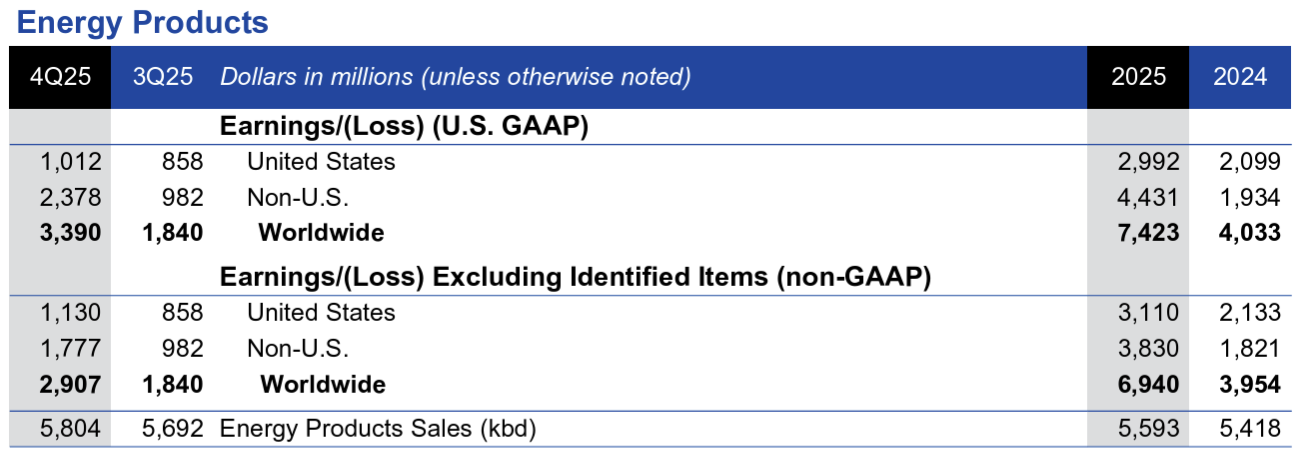

【エネルギー製品(EP)】

- エネルギー製品のNon-GAAPベースの利益は33億9000万ドル、前四半期は18億4000万ドル

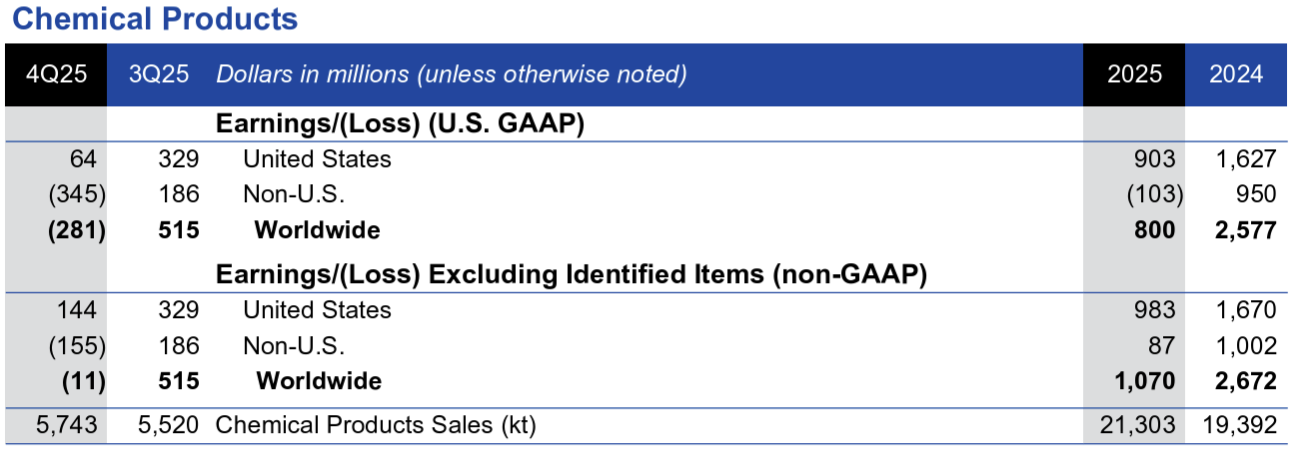

【化学製品(CP)】

- 化学製品のNon-GAAPベースの利益(損失)は2億8100万ドルの損失、前四半期は5億1500万ドル

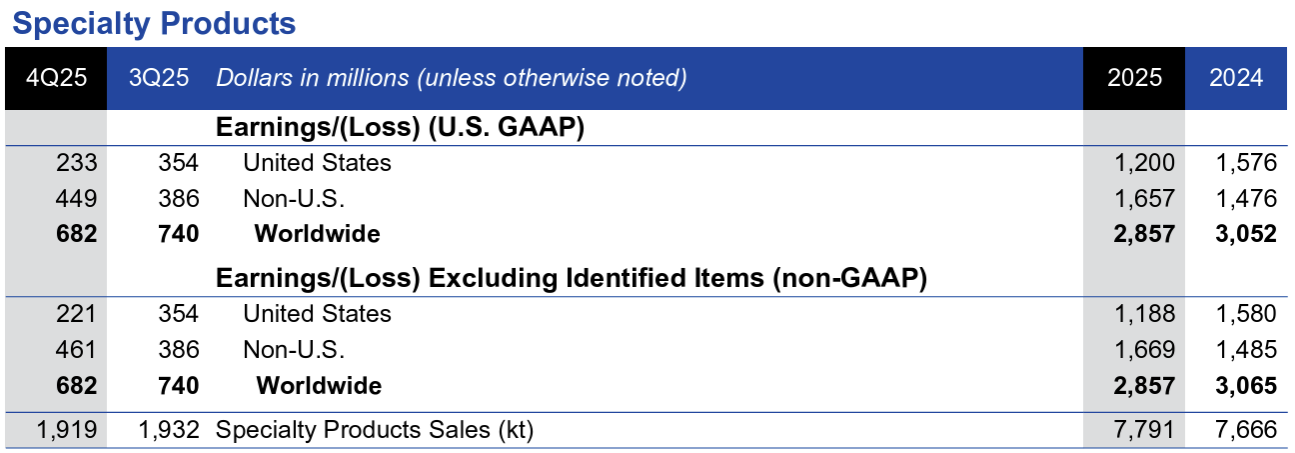

【特殊製品(SP)】

- 特殊製品のNon-GAAPベースの利益は6億8200万ドル、前四半期は7億4000万ドル

2026年通期見通し

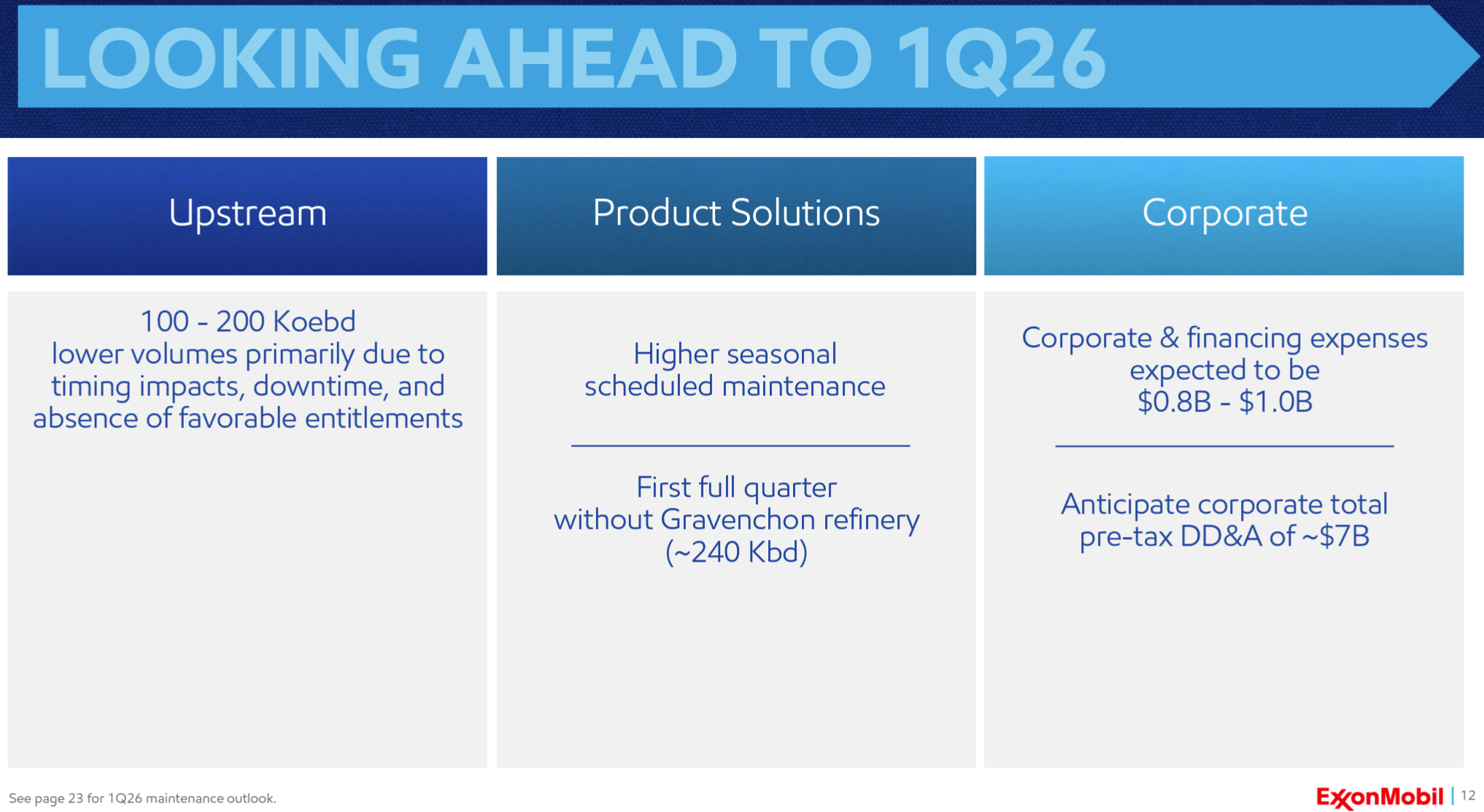

2026年の通期見通しに関しての明確な資料提示はなく、以下のスライドのみ。

【主な項目】

- さらなる構造コスト削減の実現(2030年までに約200億ドル)

- 収益性の高い長期成長を支えるため、2026年に270~290億ドルの現金設備投資

- 適切な市場環境を前提として、年間200億ドルの自社株買い実施

2026年第1四半期の考慮事項は以下の通り。

【アップストリーム事業】

- 主にタイミングの影響、ダウンタイム、有利な権利の欠如により生産量が100~200 Koebd(kilo oil-equivalent barrels per day:日量1000石油換算バレル)減少

【プロダクトソリューション事業】

- 季節的定期メンテナンス増加

- Gravenchon製油所(約240kbd(Kilo Barrels per Day:日量1000バレル))がない最初の四半期(2025年11月に売却完了したフランスの製油所)

【コーポレート】

- 経費および資金調達費用は8億ドルから10億ドルになると予想

- 企業全体のDD&A(Depreciation, Depletion and Amortization:減価償却、減耗償却、無形資産償却)総額は税引前で約70億ドルと予想

その他

その他決算及びカンファレンスコールで気になった点は以下の通り。

- 2025年通期

- エクソン帰属の純利益は288億ドル(1株当たり6.70ドル)、特定項目を除いた利益は301億ドル(1株当たり6.99ドル)

- 特定項目を除いた1株当たり利益は、2019年以降、年率20%を超える成長率で推移しており、他のIOC(International Oil Company:国際石油企業)を大きく上回っている

- 営業キャッシュフローは520億ドル

- 前年同期比では、コモディティ価格の下落が報告利益とキャッシュフローに重くのしかかったが、当社の基礎的な業績は大幅に改善した

- 第3四半期以降、 Golden Pass LNGやProxxima™樹脂の生産能力拡大など、残っていた2025年の主要プロジェクトを成功裏に完了

- パーミアンとガイアナで年間生産量記録を更新

- 2025年末時点で、2030年の排出削減計画に向けて大きな進歩を遂げている

- ポートフォリオ全体で計画を上回っている

- 企業の温室効果ガス排出量とフレアリング強度の削減計画はすでに達成

- メタン強度削減についても、計画を今年後半に達成できる見込み

- パイオニア統合によるシナジー効果は、操業開始から10年間で年間約40億ドルに増加する見込みで、当初想定の2倍となった

- 2025年12月に発表した2030年までの計画における主なアップデート

- 投下資本利益率(ROC)は17%を超える見込み

- 2030年の利益とキャッシュフローの成長を、以前の計画より50億ドル増加

- 価格・利益率を一定とし、設備投資が増加しない場合、2024年から2030年の間に利益は250億ドル、キャッシュフローは350億ドル増加する見込み

- エクソン帰属の純利益は288億ドル(1株当たり6.70ドル)、特定項目を除いた利益は301億ドル(1株当たり6.99ドル)

- 2025年第4四半期

- 第4四半期の利益はGAAPベースで65億ドル、Non-GAAPベースで73億ドル

- 第4四半期の特定項目には、原材料および供給在庫の最適化に関連する税引後減損影響額6億4000万ドルが含まれ、これは会計上減損および償却費ではなく生産・製造費用の一部

- 全体的な前四半期比の変化は、主に原油価格の下落、化学品マージンの低下、、プロジェクト立ち上げ費用と典型的な季節的なコスト増加に起因する費用の増加を反映している

- 第4四半期の利益はGAAPベースで65億ドル、Non-GAAPベースで73億ドル

- 財務関連

- 第4四半期の営業キャッシュフローは127億ドル、現金資本支出は81億ドル

- 通期の営業キャッシュフローは約520億ドル、現金資本支出は現金による買収を除くと264億ドル

- 通期では配当金と自社株買いを通じて370億ドル以上を株主に還元

- 2025年12月末の純負債対資本比率はわずか11%

- 質疑応答

- ガイアナで上流事業における2つの主要な成長エンジンの一つ、Stabroek鉱区のライセンス期限が2027年に切れる予定であること、またベネズエラが領有権を争っている海域にある鉱区もかなり多く保有している点について

- 現在アクセス可能な鉱区については、その地域にはまだ探査の機会があると考えているが、今後鉱区の一部を手放す必要が生じた場合、地質と開発機会について十分な情報に基づいた判断を下すことになる

- 国境紛争の結果、不可抗力下にある海域は依然として残っており、この地域における状況打開策の一つは、国際司法裁判所(ICJ)の判決だろう

- ガイアナはベネズエラと国境紛争の解決に向けて国境線を一致させる手続きを進めてきており、これは重要な節目となる

- またベネズエラ情勢の進展に伴い、海軍の哨戒活動を減らすことで、より友好的な環境を整える機会が生まれるかもしれない

- 今後の展開を見守りたいが、短期的にはやるべきことがたくさんある。そして長期的には、追加の土地に進出し、どのような機会があるのかを見極める

- パーミアンでは第4四半期に日量約180万バレルとなったが、今年の目標も日量180万バレルと思われる(実際には2026年に20万キロトン増を想定)。年間を通して生産量に今後上昇の余地があるか

- パーミアンでの年間生産量は前年比で大幅な改善が見られ、2026年も2025年と比べて年間ベースで同様の大幅な改善が見られると予想している

- しかし生産開始時期やそのタイミングによって、四半期ごとの業績は多少不安定になる

- 今年も大きな可能性を秘めた技術があり、それらを徐々に取り入れ始めており、開発、設計、掘削、設置、そして結果が出るまでに長い時間がかかるが最終的にははるかに良い結果をもたらしてくれる

- 2030年までの計画に含まれていない、上振れの可能性があるもの(イラク、ベネズエラへの進出)について

- 確かに資源に関して大きな可能性を秘めた市場がいくつかある

- しかし、これまで歴史的に見て課題となってきたのは、適切な財政体制、適切な法的インフラ、投資保証など、様々なものを備えた上で、これらの資源にアクセスすることで、事業に伴うリスクを補填できるという確信を持って参入することが困難だった

- 率直に言ってエクソン・モービルを競合他社と真に差別化するためこれまで取り組んできたことが役立っており、適切な財政的条件で契約を締結できるかどうか、そして私たちがもたらす利益と資源所有者により高い価値提案を提供できるかどうかを検討する機会を得ている

- これらの取り組みを着実に進め、確実性が高まった段階で、計画に組み込み、自信が持てるようになった段階で皆さんにお話しする

- ホワイトハウスで、ベネズエラは投資に適さないとコメントした点について

- ホワイトハウスで述べたのは、現在の財政構造では投資はできないのは当然だが、それを解決する機会はあるということ

- トランプ政権はまさにそのことに真剣に取り組んでいると感じている

- 実際、彼らが現在注力しているのは、国の安定化、経済の活性化、そして最終的にはより民主的に選出された政府への移行であり、課題はいずれ解決されると信じている

- ベネズエラにおけるもう一つの課題は、ベネズエラ産原油が高コストであるため、適切な技術を用いて市場に投入し、低コストで供給できる能力が必要ということだが、我々はその能力/技術を備えている

- 我々は課題を踏まえ、評価を行うチームを派遣し、我々の視点と知見を行政に提供することで、政策策定における意思決定を支援することを提案しており、引き続きこの取り組みに尽力していく

- 厳しい状況が続いている化学製品セグメントについて

- 化学製品に対する世界的な需要は引き続き非常に堅調に推移しているが、マージンに関する課題は明らかに供給側にある

- 記録的な需要水準と非常に堅調な伸びのため、マージンを圧迫する生産能力の増強が続いており、それが課題だと考えている

- これまで続けてきた高付加価値製品の販売、コスト削減の継続、効率化、あらゆる手段の活用、中央集権的な組織への積極的な関与によって業務の効率化とサプライチェーンの有効性向上を図り、競争力を高め、この分野で多くの競合他社よりも優れた成果を上げることができると考えているが、最終的に市場の観点からこれがどのように解決されるかは、現状の競争環境だけで判断するのは難しい

- ガイアナで上流事業における2つの主要な成長エンジンの一つ、Stabroek鉱区のライセンス期限が2027年に切れる予定であること、またベネズエラが領有権を争っている海域にある鉱区もかなり多く保有している点について

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第4四半期の総収入(Total revenues and other income)は823億800万ドル、市場予想の810億4000万ドルを上回っている

- 2025年第4四半期の特別項目を除く調整後1株あたり利益(Earnings Excluding Identified Items Per Common Share Assuming Dilution)は1.71ドル、市場予想の1.68ドルを上回っている

となっている。

まとめ

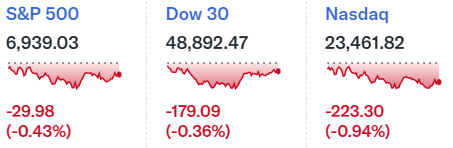

上記の様な決算内容を受けてエクソン・モービルの株価は

前日比0.71%の上昇。同日の米国市場が

トランプ米大統領が連邦準備理事会(FRB)の次期議長にケビン・ウォーシュ元FRB理事を指名したことで、市場はタカ派寄り(必ずしもトランプ大統領の意向通りの利下げに積極的ではない可能性)の選択と受け止め下落傾向だったのと比べるとエクソン株の株価はまずまず。

市場予想を上回る売上、EPSが好感されたのだろうが、日中の動きを見てみると

変動幅は大きく一時はマイナスに沈む局面もあった。化学製品部門が低調だったことや、地政学リスクなどもあり、一直線の上昇とはならなかった模様。

決算後数日を含めた過去1年のエクソン株の推移を市場(S&P 500)と比べると

前回の2025年10月の第3四半期決算以降は冒頭に挙げていた前四半期時の所感の良い方に近く、何とか横ばいから微増の株価推移が続いていた。しかし2026年に入ってからは米国のベネズエラ軍事介入やイランでの暴動、そして米国とイランの緊張などから原油価格が上昇傾向となったことを受けてエクソン株も大きく上昇。そして今回決算で上昇したが翌日はアナリストの目標株価引き下げなどもあってか反落。ただその後2営業日は大きく上昇している。

またエクソン株とニューヨーク原油先物価格との過去1年の比較も見てみると

前回10月の決算以降もニューヨーク原油先物価格は夏ごろからの下落傾向が2025年末まで続いていた。それを考えるとエクソン株は原油安に引きずられずにかなり頑張っていたと言える。そして2026年になってからは上述した原油供給への懸念から原油価格は上昇しており、これがエクソン株上昇の助けとなっているのだろう。

今後のエクソン株だが、2026年に入ってからの株価上昇は原油価格が上昇傾向にあることが大きい。そしてその原油高は地政学リスクに大きく依存しているため今後も原油高が続くかどうかは不明。決算時のエクソン株の日中の値動き幅が大きく前日比マイナスになる局面もあったことを考えると、2026年に入ってからの上昇傾向が続くかどうかは判らない。明確な下落傾向へ転じることが無ければいいのだが。