はじめに

2025年12月5日(金)には自分の所有するワーナーブラザース・ディスカバリー(WBD)がネットフリックス(NFLX)により買収されることが両社から発表された(全社ではなく、主に映画スタジオ、ストリーミング部門のみでケーブルテレビ事業は除く。また現金買収のみでなく一部株式交換(@23.25ドルとネットフリックス株4.50ドル分、合計@27.75ドル))。

しかし週が明けた12月8日(月)には、ワーナーブラザース買収の別の有力候補の一つであったパラマウント・スカイダンス(PSKY)が敵対的買収を提案していた(こちらは全社で現金買収のみ(@30ドル))。

ワーナーブラザースの取締役会は、このパラマウントからの提案を検討し、株主に10営業日以内に通知するとしていたのだが、現地時間12月17日(水)に掲題の通りその提案を拒否する旨を発表している。

以下、ワーナーブラザースの発表及び関係各社の株価について確認しておく。

2025年12月17日(水)のワーナーブラザース発表概要

以下はワーナーブラザースの企業ページより引用・抜粋。

- Warner Bros. Discovery, Inc(WBD)は本日、同社取締役会 が2025年12月8日にパラマウント・スカイダンス(PSKY)が開始した株式公開買付けは、WBDとその株主の最善の利益にかなわず、2025年12月5日に発表されたWBDとNetflixの合併契約条件に基づく「優れた提案」の基準を満たしていないと満場一致で決定したことを発表した

- 同社取締役会は満場一致でNetflixとの合併を支持する勧告を改めて表明し、WBDの株主に対しPSKYの提案を拒否するよう勧告した

- 取締役会会長Samuel A. Di Piazza, Jr.氏のコメント

- パラマウントが最近開始した公開買付けを慎重に評価した結果、取締役会はこの公開買付けの価値が不十分であり、株主に多大なリスクとコストを課すという結論に至った

- 今回の公開買付けは、パラマウントの過去6回の提案に対する広範な協議と検討を通じて、当社が一貫してパラマウントに伝えてきた主要な懸念事項に再び対処できていない

- Netflixとの合併は株主にとってより優れた、より確実な価値をもたらすと確信しており、両社の合併による魅力的なメリットを実現できることを楽しみにしている

- この決定に関連して取締役会は本日、株主に対する勧告の詳細を記載した書簡を株主に送付した

- 主な上述以外のポイント

- PSKYは提案されている取引がエリソン家(Ellison Family)からの「完全なバックアップ」を受けているとWBDの株主に繰り返し誤解させてきた。しかし、そのようなことは一度もなかった

- PSKYの最新の提案には406億5000万ドルの株式コミットメントが含まれているが、エリソン家からのコミットメントは一切ない

- その代わりに、この重要な取引の資金調達の確実性を確保するために、身元不明で不透明な取消可能信託に頼ることを提案している

- WBDはエリソン家からの完全かつ無条件の資金コミットメントがいかに重要であるかを繰り返し伝えており、また、エリソン家自身にも十分な資金があり、PSKYは当社の戦略レビュープロセスにおいてそのようなコミットメントが確実に得られると何度も保証していたにもかかわらず、エリソン家はPSKYの提案を支持しないことを選択した

- PSKY提案の取消可能信託は、支配株主による担保付きコミットメントの代替にはならない。信託の資産と負債は公表されておらず、変更される可能性がある。その名の通り、取消可能信託には通常、資産をいつでも移動できる条項が含まれている

- そしてPSKYがこの条件付きコミットメントに関して提供した文書には、お客様、株主、そして当社を危険にさらすような欠陥、抜け穴、制限が含まれている。PSKYが提示する株式コミットメントの信頼性に対する懸念をさらに深めるため、取消可能信託とPSKYは、信託の損害賠償責任は、故意の違反の場合でも、コミットメントの7%(1084億ドルの取引で28億ドル)を上限とすることに合意した

- もちろん、信託またはPSKYが取引完了義務に違反した場合、WBDとその株主への損害は、この金額の何倍にもなる可能性がある

- PSKYは提案されている取引がエリソン家(Ellison Family)からの「完全なバックアップ」を受けているとWBDの株主に繰り返し誤解させてきた。しかし、そのようなことは一度もなかった

- 書簡で太字、下線付きとなっている文章

- PSKYの公開買付けは依然としてNetflixとの合併よりも劣ると判断

- PSKYにとって、これらの理由(WBDによる証券取引委員会提出資料に記載された取締役会の決定理由)は、過去6回の提案に対する当社の明確な、そして繰り返しのフィードバックを踏まえれば、驚くようなものではないだろう

- Netflixとの合併条件はより有利。PSKYの提案は価値が不十分であり、WBDに多大なリスクとコストを課す

- PSKYは、提案されている取引がエリソン家からの「完全なバックアップ」を受けているとWBDの株主に繰り返し誤解させてきた。しかし、そのようなことは一度もなかった

- 理事会の審査は徹底的かつ透明性があり、競争的であり、厳格で公正なプロセスを促進する公平な競争の場を確立した

- (入札後PSKYに重大な欠陥を指摘し、潜在的な解決策を提示した)しかし、こうしたフィードバックにもかかわらず、PSKYはNetflixとの合併合意を上回る提案を一度も提出していない

- PSKYのメディアによる反対声明にもかかわらず、取締役会は PSKYの提案と Netflixとの合併の間に規制リスクの重大な違いがあるとは考えていない

- PSKY のオファーは幻想(The PSKY offer is illusory)

- PSKY の提案には追加コストが伴い、株主に影響を及ぼす可能性がある

- 主な上述以外のポイント

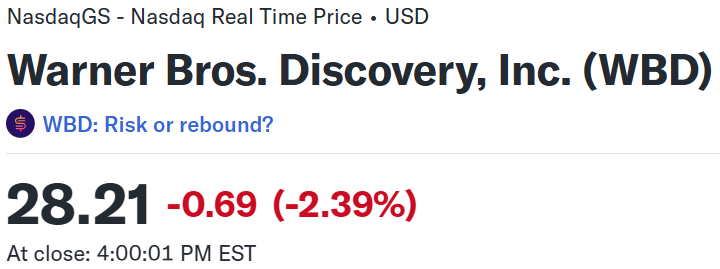

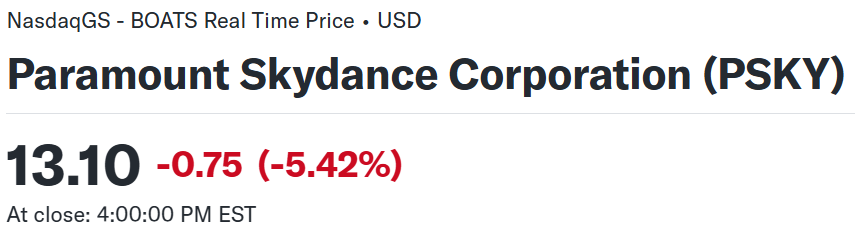

関係各社の動向・株価

【ワーナーブラザース・ディスカバリー】

- 取締役会会長Samuel A. Di Piazza, Jr.氏のCNBCインタビューでのコメント(上述した以外の情報)

- 買収に関する株主投票の日程をまだ設定していないが、春か初夏に行われる予定

【ネットフリックス(NFLX)】

- 共同最高経営責任者(CEO)Ted Sarandos氏のコメント

- The Warner Bros Discovery Board reinforced that Netflix’s merger agreement is superior and that our acquisition is in the best interest of stockholders

ワーナーブラザース・ディスカバリーの取締役会は、ネットフリックスの合併契約が優れており、当社の買収は株主にとって最善の利益であると強調した

- The Warner Bros Discovery Board reinforced that Netflix’s merger agreement is superior and that our acquisition is in the best interest of stockholders

【パラマウント・スカイダンス】

現時点では報道各社のコメント要請に応じていない。

まとめ

以上ワーナーブラザース・ディスカバリーのパラマウント・スカイダンスによる敵対的買収案拒否の概要と関係各社の株価についてまとめてみた。

ワーナーブラザースの主張からすると、パラマウントの提案はエリソン家のコミットメントが十分ではなく多くの重大リスクがある点、それを指摘したにもかかわらずパラマウントの提案に改善が見られなかったことを主な理由として挙げている。

同日の関係各社の株価からするとパラマウントによる買収可能性は低下した様に思われるが、パラマウントからの正式コメントは発表されていないのでまだ動きがあるかもしれず、今後もワーナーブラザース買収動向について引き続き注意しておきたい。