はじめに

2025年10月14日(火)には自分の所有しているシティグループ(C)の2025年第3四半期決算発表があった。

前回2025年7月の決算発表では市場予想を上回る決算内容や引き続き自社株買いを強化することなどが好感されて、市場がまちまちの中で3.68%の上昇。その際には

「今後のシティ株だが、決算発表で下半期に向けても自信を示したことを考えると期待できそうな気はする一方で、年初来の株価上昇がかなり大幅であること、8月1日に発動するとされている米国の新たな相互関税上乗せ分がどの様な結果となり、シティ株にどの様な影響が出るかという点で不安はある(実際に4月の関税発動時には市場(S&P 500)より大きく下落した)。単なる杞憂に過ぎず、年初来これまでとは言わないまでも堅調な株価推移となることを期待したい。」

と書いていたのだが、その後懸念していた米相互関税上乗せ分が想定していたよりも概ね低い税率となり、市場全体が概ね堅調に推移する中、シティ株も好調に推移して一時100ドルを超えていた。

しかし9月下旬からは米2026会計年度のつなぎ予算不成立の公算が高まった頃から銀行株は下落傾向に転じ(実際に予算案は不成立)、その状態が未だ続く中でシティ株は大きく下落となっている。

そんな状況の中で今回のシティ2025年第3四半期決算はどうだったのか。その内容、そして決算後の株価について以下に確認して整理しておく。

シティグループ2025年第3四半期の決算概要

以下の内容はシティグループ企業サイトの発表資料より抜粋・引用。

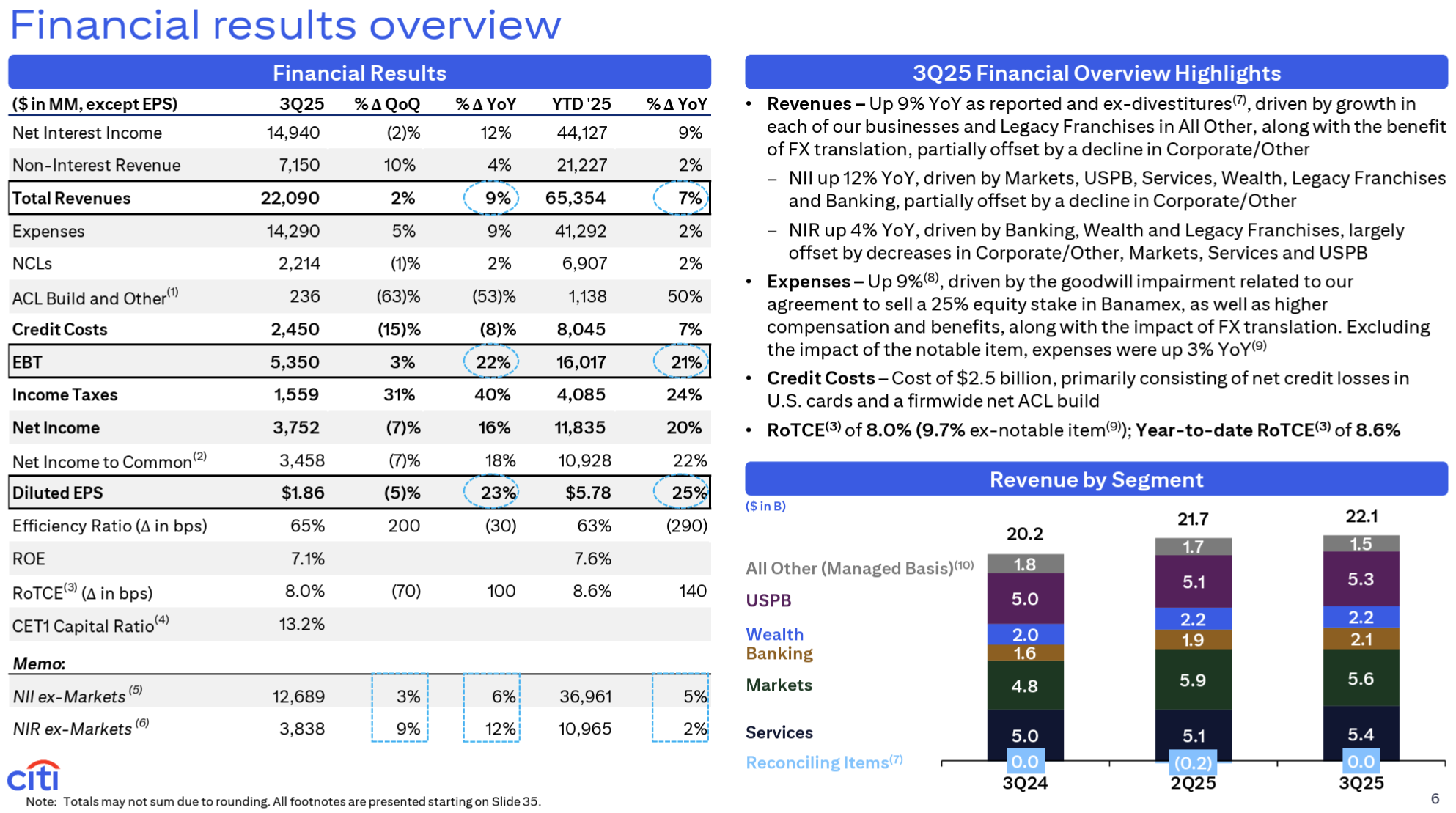

- 収入(Total Revenues)は220億900万ドルで前四半期比2%増、前年同期比7%増

- 純利益(Net Income)は37億5200万ドルで、前四半期比7%減、前年同期比20%増

- 希薄化後1株あたり純利益(Diluted EPS)は1.86ドルで、前四半期比5%減、前年同期比25%増

純金利収入(Net Interest Income:NII)は149億4000万ドルで前四半期比2%減、前年同期比7%増。

今四半期の貸し倒れ引当準備金(ACL(Allowance for Credit Losses)Build and Other)は計2億3600万ドル(前四半期は6億3800万ドル)、総与信費用(Credit Costs)は24億5000万ドル(前四半期比15%減、前年同期比7%増)。

2025年通期見通し

2025年通期見通しは以下の通り。

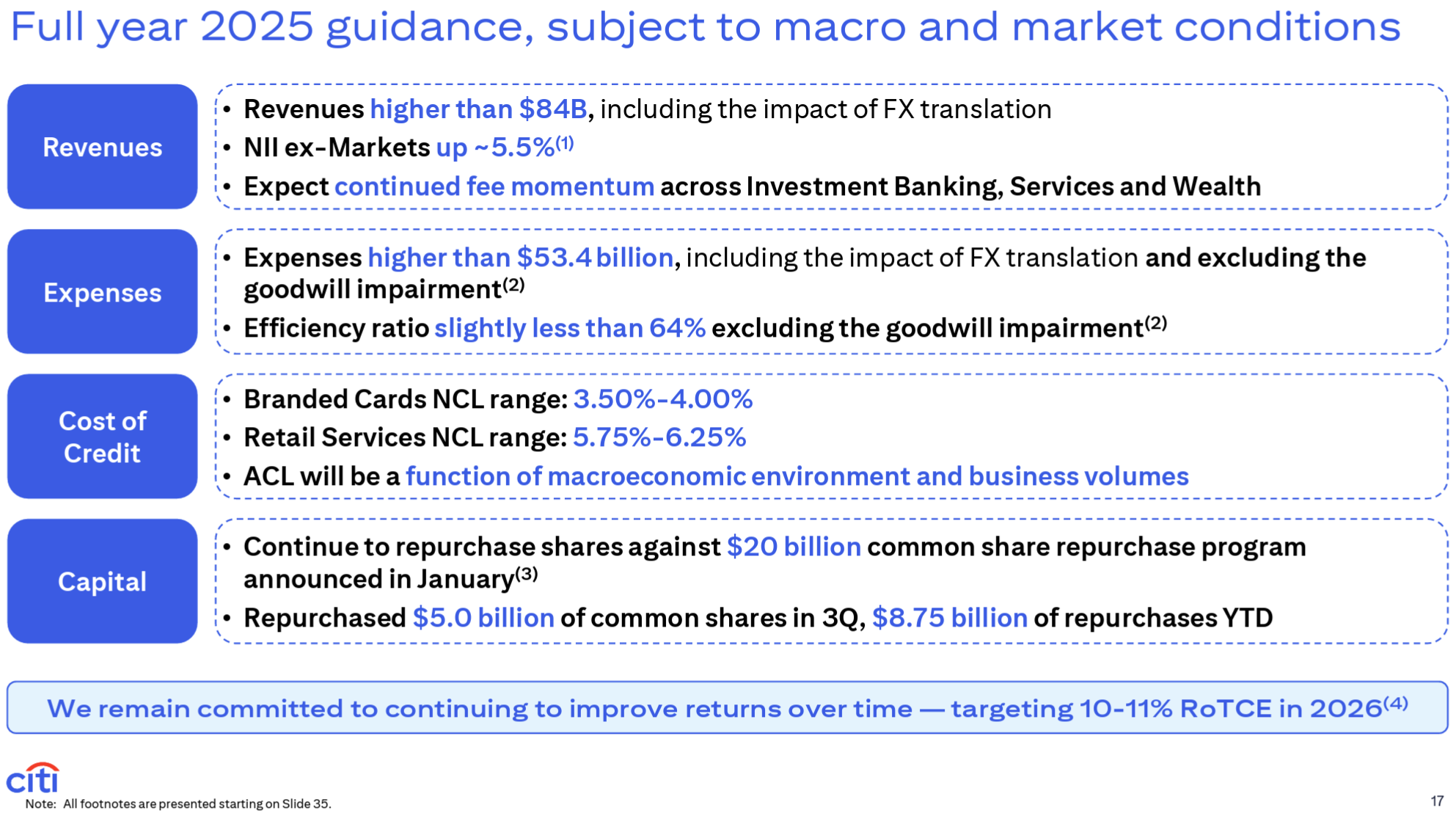

- Revenues(収入):~840億ドル超(前四半期の~840億ドルにhigher thanが追加)

- Net interest income excluding Markets(Markets以外の純金利収入):~5.5%増(前四半期の~4%増から上方修正)

- Expenses(経費):~534億ドル(前四半期の~534億ドルにhigher thanが追加)

- Cost of Credit(与信コスト):

- カードNCL(Net-Charrge Losses(純手数料損失)):3.50%~4.00%(前四半期と変わらず)

- 小売りサービスNCL:5.75%~6.25%(前四半期と変わらず)

- ACL(Allowance for Credit Losses(信用損失引当金))の構築はマクロ経済環境と事業量に応じて決定される(前四半期と変わらず)

- Capital(資本):取締役会が1月に200億ドルの自社株買いプログラムを承認。50億ドルを2025年第3四半期に実施し、年初来では87億5000万ドル

その他

その他決算発表資料及びアナリストとのカンファレンスコールで気になった点は以下の通り。

- またしても非常に好調な四半期決算を発表

- 純利益38億ドル、1株当たり利益1.86ドル、ROTC(総資本利益率)8%

- Banamexの取引によるのれん減損7億2600万ドルを除くと、調整後EPSは2.24ドル、調整後ROTCは9.7%

- 当社は株主資本を規律正しく管理し、投資すべき分野に投資し、投資しない分野は株主に還元している。最も素晴らしい点は今後さらに多くの上昇余地があること

- 第3四半期には普通株主の皆様に60億ドルを超える資本を還元

- 50億ドルの自社株買いは当初の目標を10億ドル上回るものであり、これは資本還元への当社のコミットメントを反映している

- 当四半期末の普通株Tier 1資本比率は13.2%となり、四半期末の規制要件を100bps以上上回っている

- Fernando Chico Pardo氏によるBanamexの25%株式取得に関する合意は、Banamex売却に向けた非常に重要な一歩であり、連結子会社化解除およびそれ以降の全体的なスケジュールを前進させるもの(補足:2025年9月25日に約420億ペソでBanamexの株式25%を取得することで合意)

- 変革プログラムの3分の2以上が目標達成または目標に近づいており、残りの分野においても非常に順調な進捗を遂げている

- 一例として、シティ・トークン・サービスを24時間365日対応のクリアリング・プラットフォームに統合する予定

- マクロ環境は、多くの人が予想していたよりも回復力のある世界経済を反映している

- 米国は堅調な個人消費とAIやデータセンターへの技術投資に牽引され、引き続きペースセッターとしての地位を築いている

- とはいえ、市場にはバリュエーションの過熱が見られるため、規律が維持されることを期待している

- 全体として成長はやや鈍化しており労働市場の動向を注視しているが、アメリカの経済エンジンは確かに依然として健在

- 今後の展望については、来年5月7日に開催する次回Investor Dayで皆様に説明予定

- 部門別の業績は以下の通り

- Services:純利益18億200万ドル(前四半期比26%増、前年同期比9%増)

- Markets:純利益15億6200万ドル(前四半期比10%減、前年同期比46%増)

- Banking:純利益6億3800万ドル(前四半期比38%増、前年同期比168%増)

- Wealth:純利益3億7400万ドル(前四半期比24%減、前年同期比32%増)

- U.S. Personal Banking(USPB):純利益8億5800万ドル(前四半期比32%増、前年同期比64%増)

- SCB(自己資本比率)を4.1%から3.6%に引き下げたことが反映されると、10月1日より当社の新たな標準化CET1資本比率要件は11.6%となる

- ただし過去2年間のSCB実績の平均化が今後数ヶ月以内に有効になるかどうかについては、連邦準備制度理事会(FRB)からの明確な発表を待っている

- 質疑応答

- 同意命令に関連する変革の大部分は少なくとも3分の2は完了しているとのことだが、最新状況について

- おっしゃる通り当社のプログラムの3分の2以上がシティの目標状態をほぼ達成している

- また様々な作業を完了するにつれ、導入の結果だけでなく、得られる効率性によっても関連費用が削減される

- 2025年の変革プログラム費用は35億ドルを少し下回る程度だが、得られた効率性により2026年の費用は更に低減されるだろう

- Banamexの取引について

- (Fernando Chico Pardo氏による)25%の株式取得は、連結子会社化の解消、そして最終的には完全なEXIT(出口戦略)に向けた当社の道のりにおいて非常に重要な一歩

- この取引とそれに続くIPOは、株主価値を最大化し、高い確実性をもたらすと確信している

- 次のステップとして25%の株式取得にはメキシコの規制当局の承認が必要で、これには通常9~12ヶ月かかる。手続きは既に始まっており、今週規制当局へ承認申請が提出された

- シティのステーブルコイン戦略について

- 当社の顧客基盤、特に機関投資家の顧客基盤にとって、トークン化された預金はまさに顧客のニーズに応えるものだと考えている

- シティのトークン化サービスを24時間365日対応の米ドル決済ネットワークに連携させることについては既にお話した通り

- 将来、お客様は規制された信頼できる環境において、融資、証券、発行、決済をシームレスに提供するソリューションを求めるようになるだろう

- 我々はそれをツールキットの一部として提供していくつもりであり、当社独自の真のシティ・ステーブルコインの発行も検討している

- NII(純金利収入)について

- 預金が継続的に増加していること、融資の勢いが継続していることから継続的に成長すると見込んでいる

- 2026年は(2025年と)同じペースではないかもしれないが、堅実な成長を見込んでいる

- 景気の軟化、特に消費者カードの損失について、何か警戒すべき兆候や懸念材料があるか

- 消費者は支出に関して非常に慎重になっていると思う

- 消費者カードに関しては、いくつか指摘したい点がある

- 今四半期に発生した損失は、ブランドカード・ポートフォリオとリテールサービス・ポートフォリオの両方について想定範囲内に収まっている

- 重要なのは、延滞傾向は非常に正常な状態にあること

- 全体として警戒すべき兆候や懸念材料は見られない

- 当社は景気後退に備えた体制で事業を運営しており、財務上のエクスポージャー、保有する準備金にも非常に満足している

- 来年のROTC目標である10%~11%の達成について

- ROTC目標の10%から11%は通過点であり、目的地ではないことは常に明確にしており、様々な分野で上昇余地があると見ている

- 第4四半期の自社株買いについて

- (前四半期決算で)これからは正確な自社株買いガイダンスの提供は行わないと言ったので、その方針は維持する

- ただ当社には200億ドルの自社株買いプログラムがあり、順調に進んでおり、今後も引き続き進捗させていく

- 同意命令に関連する変革の大部分は少なくとも3分の2は完了しているとのことだが、最新状況について

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第3四半期の収入(Total Revenues)は220億900万ドル、市場予想の211億2000万ドルを上回っている

- 2025年第3四半期の希薄化後1株あたり純利益(Diluted EPS)は1.86ドル、市場予想の1.73ドルを上回っている

- 2025年第3四半期の純金利収入(NII)は149億4000万ドル、市場予想の145億2000万ドルを上回っている

となっている。

まとめ

上記の様な決算結果を受けてシティグループの株価は

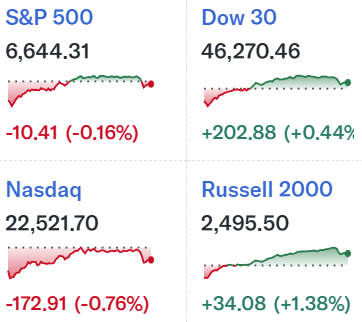

前日比3.89%の上昇。同日の米国市場が

様々な出来事があってまちまちだったのと比べるとシティの上昇はかなり良かったと言える。

市場予想を上回る売上、EPSに加え、40億ドルを目標としていた自社株買いが50億ドルになったことも上昇となった要因だろう。

決算後数日を含めたシティ株の年初来の推移を市場(S&P 500)と比較してみると

前回7月の決算以降は、トランプ政権の関税に関する懸念が和らいだ4月中旬以降程の上昇傾向は続いたが、8月に入っての労働市場への懸念からかほぼ横ばい。9月に入って再び上昇傾向となったが、9月下旬から下落傾向が顕著となり先行きが懸念されていた中、今回決算を受けて上昇。。ただし決算以降は方向感の定まらない動きとなっている。

今後のシティ株だが、決算内容自体は良く上昇したもののその後数日の動きを見ると決算前からの下落傾向に歯止めがかかったとは言えない。同日にあったJPモルガンのカンファレンスコールからすると、どうもサブプライム(信用力の低い個人向け)自動車ローンを提供していた米Tricolorと自動車部品メーカーFirst Brandsが相次いで破綻したことによる信用不安が銀行株の下落に繋がっているようだ。この状況が落ち着くまでは銀行株全体として上昇は期待できそうもない。何とか早く状況が落ち着いて欲しいものだ。