はじめに

米現地時間2026年2月20日(金)午前10時ごろ、掲題の通り米最高裁が米相互関税を違憲とする判決を下した。

以下、判決の内容とそれを受けて米国の関税政策がどうなるのか、また判決後のトランプ政権及び市場の動きについて整理しておく。

2026年2月20日の米最高裁の米相互関税に関する判決内容

自分はこの裁判の具体的な経緯についてはまとめておらず、米相互関税が発動された2025年8月の米国株資産まとめで、8月末に米連邦控訴裁判所がトランプ大統領の関税の大部分は違法であるとの判決を下し、最高裁に持ち込まれる可能性が高いと書いていた程度。

これを機会に整理しようと思ったのだが、経緯を整理するだけでかなりのボリュームになってしまうことが判明したので判決内容だけにとどめておく。ちなみに今回の最高裁の判決名称は「Learning Resources, Inc. v. Trump 」であり、米知育玩具メーカーLearning Resources, Inc.が主な提訴者として扱われているが、その他にも同種の内容で様々な企業・団体・州などが様々な時期に提訴していた。

- 最高裁は、トランプ氏が相互関税(Reciprocal Tariffs)の根拠としていた1977年に制定された「国際緊急経済権限法(IEEPA:International Emergency Economic Powers Act)」には関税を課す権限は含まれないと6対3で判断

- IEEPAは大統領に外国の資産凍結や取引禁止の権限を与えているが、関税を課す権限は含まれていない

- IEEPAが想定する緊急事態は、主に安全保障上の軍事的・テロ的脅威であり、純粋な経済的競争や貿易赤字を理由に関税という手段を用いることは法律の枠を超えている

- 関税を課す権限は連邦議会に専属しており、議会が明確に委譲していない限り、大統領が緊急事態を宣言しただけで行使することはできない

- IEEPAは大統領に外国の資産凍結や取引禁止の権限を与えているが、関税を課す権限は含まれていない

- また最高裁は、関税に関する訴訟は米国際貿易裁判所(CIT:United States Court of International Trade)が専属的な管轄権を持つと明示

- この件はコロンビア特別区連邦地方裁判所(D.D.C.:United States District Court for the District of Columbia)でも争われていたが、それまで出していた判決は管轄違いとして破棄(Vacated)されることになった(ちなみにD.D.C.も違憲としていたが、そもそもその判断自体を無効とした)

最高裁判事9人のうち6人は共和党寄りだったのだが、3人がトランプ関税は違憲と判断。更にそのうち2人はトランプ大統領が指名していた判事。

米最高裁の判決以降の米政権の動き

- 最高裁の判決を受け、IEEPAに基づく関税を終了させる大統領令(ENDING CERTAIN TARIFF ACTIONS)を発表

- そしてIEEPAではなく1974年通商法122条(Section 122 of the Trade Act of 1974)に基づき、米東部標準時2026年2月24日(火)0時01分から全ての輸入品に一律10%を課すことを発表。期間は最大150日間

- 1974年通商法122条は大統領に対し、国際収支の危機に際して迅速な措置を認めているが、同時に「その措置は150日を超えて継続してはならない」と明記している

- また1974年通商法301条(Section 301 of the Trade Act of 1974:不公正貿易慣行)に基づく新たな調査を各品目に対して開始

- トランプ大統領の記者団へのコメント

- 司法が我々の手を縛ろうとしているが、我々には1974年通商法301条という、不公正な外国の貿易慣行を粉砕するための強力な武器がある

- 本日通商代表部(USTR)に対し、米国の労働者を搾取している全ての国々に対する包括的な新調査を直ちに開始するよう指示した

- 150日間の暫定関税(122条)が切れる前に、我々はより強力で永続的な報復関税を準備する

- (相互関税還付の可能性について問われて)1セントたりとも簡単に渡すつもりはない(We are not going to give back a single cent easily)。これは国家の緊急事態において適法に徴収されたものだ

- 企業が金を取り戻したいなら、個別に我々を訴えればいい。何年もかかるだろう。せいぜい頑張ることだ(Good luck with that)

- ラトニック商務長官のCNBCにおけるインタビュー

- 最高裁の判決は手続き上の問題を指摘したに過ぎない。我々は今夜から、より防弾仕様(bulletproof:法的に隙がない)のプロセスを開始する

- 301条調査は相手国の不公正さを個別に特定するため、司法も文句は言えないはずだ

- これはスナップバック(snapback:跳ね返り)戦略だ。150日後には、10%どころではない関税率が待っているだろう

- (相互関税還付について)相互関税の自動的な還付プロセスなど存在しない(There is no automatic refund process)。最高裁は手続き上の不備について裁定したが、それが遡及的にすべての徴収金が権限外だったことを意味するわけではない

- 還付を求める企業は、そのコストを消費者に転嫁せず、実際に自社で負担したことを証明しなければならない。損害を受けていない企業に納税者の血税を分け与えるつもりはない

- トランプ大統領の記者団へのコメント

結局米国の関税はどうなったのか(どうなるのか)

結局米国の関税はどうなったのか(どうなるのか)を整理すると以下の様になると思われる。

- 2026年2月20日をもってIEEPAに基づく相互関税は無効

- 従って企業にはIEEPAに基づいて過去に支払った関税の還付(払い戻し)を請求できる権利が生じる

- 2026年2月24日から1974年通商法122条に基づき、米国へのすべての輸入品に対して一律10%の課税が最大150日間なされる

- 150日後(あるいはその前に)、1974年通商法301条に基づく新たな関税が課される可能性がある

また今回最高裁で判断が下されたのはIEEPAに基づく相互関税であり、以下の関税は有効のままとなっている。

- 1962年通商拡大法232条(Section 232 of the Trade Expansion Act of 1962)に基づく、国家安全保障を理由とした関税

- 鉄鋼、アルミニウム、自動車、自動車部品など

- 1974年通商法301条に基づく、中国の不公正な貿易慣行に対する関税

- 電気自動車(EV)、半導体・太陽電池、リチウムイオン電池、鉄鋼・アルミニウム(232条との組み合わせ)、医療用品など

- 1930年関税法(Smoot-Hawley Tariff Act)に基づく、アンチダンピング税(AD)及び相殺関税(CVD)

- 太陽光関連、鉄鋼・アルミニウム製品(232条とは別)、木材・建築資材、消費財・化学品など

同日の市場の動き

米国株式市場

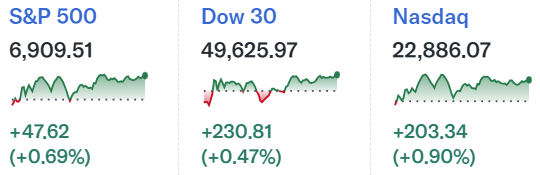

開場直後は前日比下落で始まったもののプラスに転じ、その後昼過ぎまでは上昇/下落を繰り返していたが、その後は概ね安定した推移で取引を終えている。

S&P 500の日中の動きを見てみると

やはり最高裁の判決が下った10時頃を契機として上下動が激しくなるが方向感は掴めずで、12時半前には前日とほぼ同じ水準。その後13時過ぎからトランプ大統領の会見が1時間ほどあり、その中で10%の一律関税を表明したのだが何故か株価は上昇。そしてその水準を維持したままで取引を終えている。トランプ大統領が表明した一律10%の関税が、以前の相互関税よりも低かったことが取り合えず市場に安堵感をもたらしたということなのだろうか。

S&P 500の主要11セクターのうち9セクターが前日比上昇となっており、上記チャートの通り米国市場の変動幅も1%に満たずそれ程大きくはない。

米国10年債

米最高裁の判決が発表された米国東部標準時10:00頃は上記チャートのCST(米国中部標準時)では9:00頃。

判決が明らかとなると関税の返還や米政府の歳入などへの懸念からか利回りは上昇(債権売り)となったがその変動幅はさほど大きくなく、その後もトランプ大統領の会見にも反応薄の小幅な動きにとどまって取引を終えている。

ドル円為替

米最高裁の判決が発表された米国東部標準時10:00頃は上記チャートのGMTでは15:00頃。

米国株式開場の1ドル=155.25円から155.5円へとややドル高となっていたが、米最高裁の判決を受けて1ドル=155円を割り込み1ドル=154.75円程度までドル安。その後は1ドル=155円を挟んで方向感に欠ける動きで週の取引を終えている。

こちらも米国株式市場、債券市場と同様に変動幅は少ない。

まとめ

以上、米相互関税に関する米最高裁の判決と今後の関税、そして同日の米国市場の動きについて簡単に整理してみた。

米株式市場、債券市場、ドル円為替は、最高裁の判決とそれを受けてのトランプ政権のアクションを驚くほど冷静に受け止めている。上述した様にトランプ政権が新たに発表した関税が10%と以前の相互関税より低かったことが原因なのか、それともまだ状況を十分に咀嚼しきれていないためなのだろうか。

今後しばらくはパッと思いつくだけでも以下の様な点が焦点となるだろう。

- 相互関税の違憲判決に伴う、これまで徴収された相互関税の返還プロセス

- 相互関税の影響を組み入れてきた各企業の業績への影響具合

- 財政刺激策の財源として使われてきた相互関税の収入が無くなる(あるいは返還される)ことから、それを補うために国債発行が大幅に増えて米債券市場に影響が出る可能性

- 最大150日の暫定的な一律10%関税以降の1974年通商法301条に基づく関税が発動するのか、その税率や品目はどうなるか

いずれにせよ、まずは週明けの市場がどう反応するのか、そして上述したような懸念点が今後どうなっていくのかを気に留めていく必要があるだろう。現状よりも酷い事態に陥らなければいいのだが。いつもの様に自分の見方が悲観的過ぎて、単なる杞憂に終わってくれることを願いたい。