はじめに

2025年10月14日(火)から米国企業の四半期決算発表(主に2025年7~9月)が本格化した。いつもの様に自分の所有している銘柄ではJPモルガン・チェース(JPM)が先陣を切って決算を発表している。

JPモルガンは前回2025年7月の第2四半期決算では売上、EPSいずれも市場予想を上回ったが市場全体が低調だったこともあってか0.74%の下落。その際には

「今後のJPモルガン株だが、決算内容を見る限りでは悪くは無さそうな気はする。ただし、今回決算で市場の流れにおされて下落した様に、市場の状況に左右される可能性も高い。まずは8月1日に発動するとされている米国の新たな相互関税上乗せ分がどの様な結果となり、JPモルガン株にその影響がどの様な形であらわれるかに注意しておきたい。」

と書いていた。

実際には懸念していた米相互関税上乗せ分が想定していたよりも概ね低い税率となり、市場全体が概ね堅調に推移する中、JPモルガン株も好調に推移していた。

しかし9月下旬からは米2026会計年度のつなぎ予算不成立の公算が高まった頃から銀行株は下落傾向に転じ(実際に予算案は不成立)、その状態が未だ続く中でJPモルガン株も下落傾向が未だ続いている。

そんな状況の中で今回のJPモルガンの決算内容、それを受けて株価はどうなったのか。以下確認し整理しておく。

JPモルガン・チェース2025年第3四半期決算概要

以下の内容はJPモルガン・チェースの企業サイトから引用・抜粋。

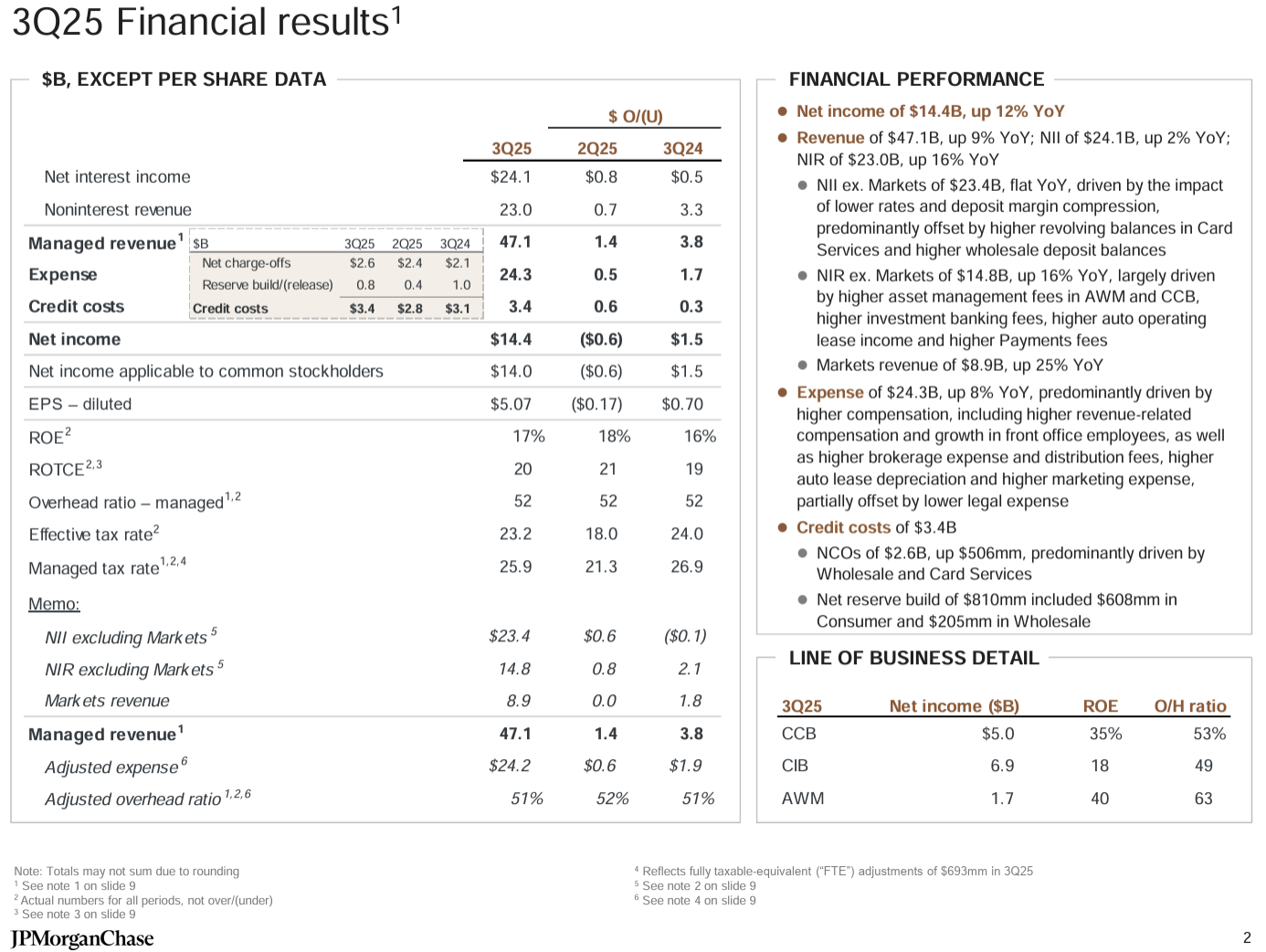

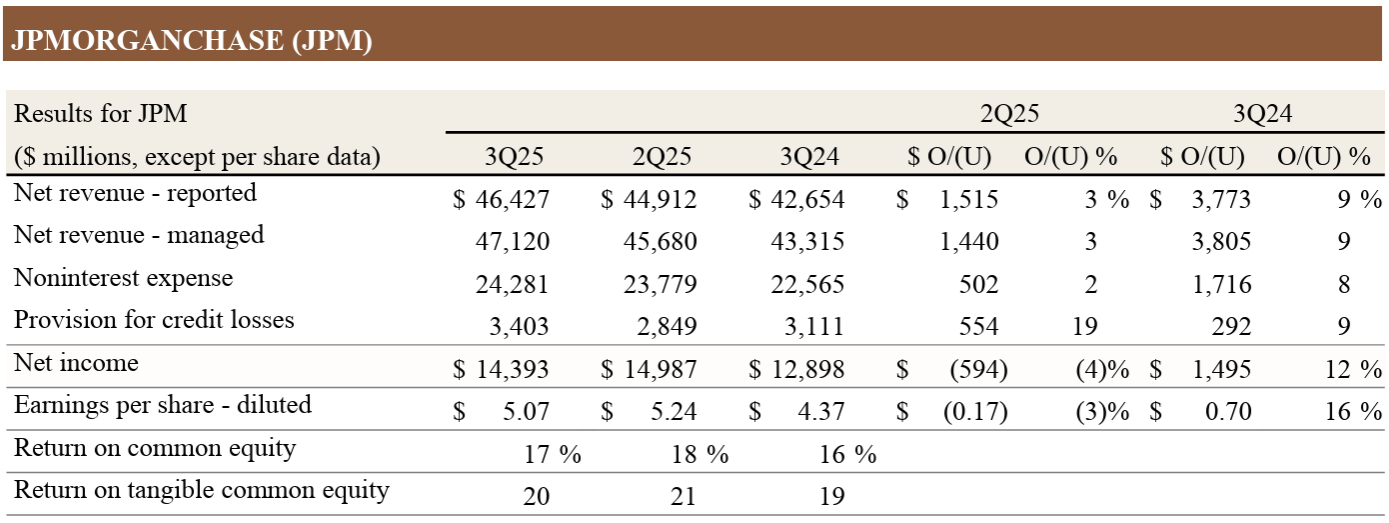

- 総収入(Managed Revenue)は471億2000万ドルで、前四半期比3%増、前年同期比9%増

- 報告ベースの総収入(Net revenue – reported)は464億2700万ドル、前四半期比3%増、前年同期比9%増

- 純利益(Net income)は143億9300万ドルで、前四半期比4%減、前年同期比12%増

- 希薄化後1株あたり純利益(EPS – diluted)は5.07ドルで前四半期比3%減、前年同期比16%増

純金利収入(Net Interest Income:NII)は240億7000万ドル(CIBマーケット事業を除く(Net interest income excluding Markets)と234億ドル)で、前年同期比2%増(CIBマーケット事業を除くとほぼ変わらず)。

今四半期の貸し倒れ引当金繰入額(Reserve Build/(release))は8億1000万ドルの積み増し、純償却額(Net charge-offs)26億ドルを含めた総与信費用は34億ドルで前四半期の28億5000万ドルから増加している。

2025年通期見通し

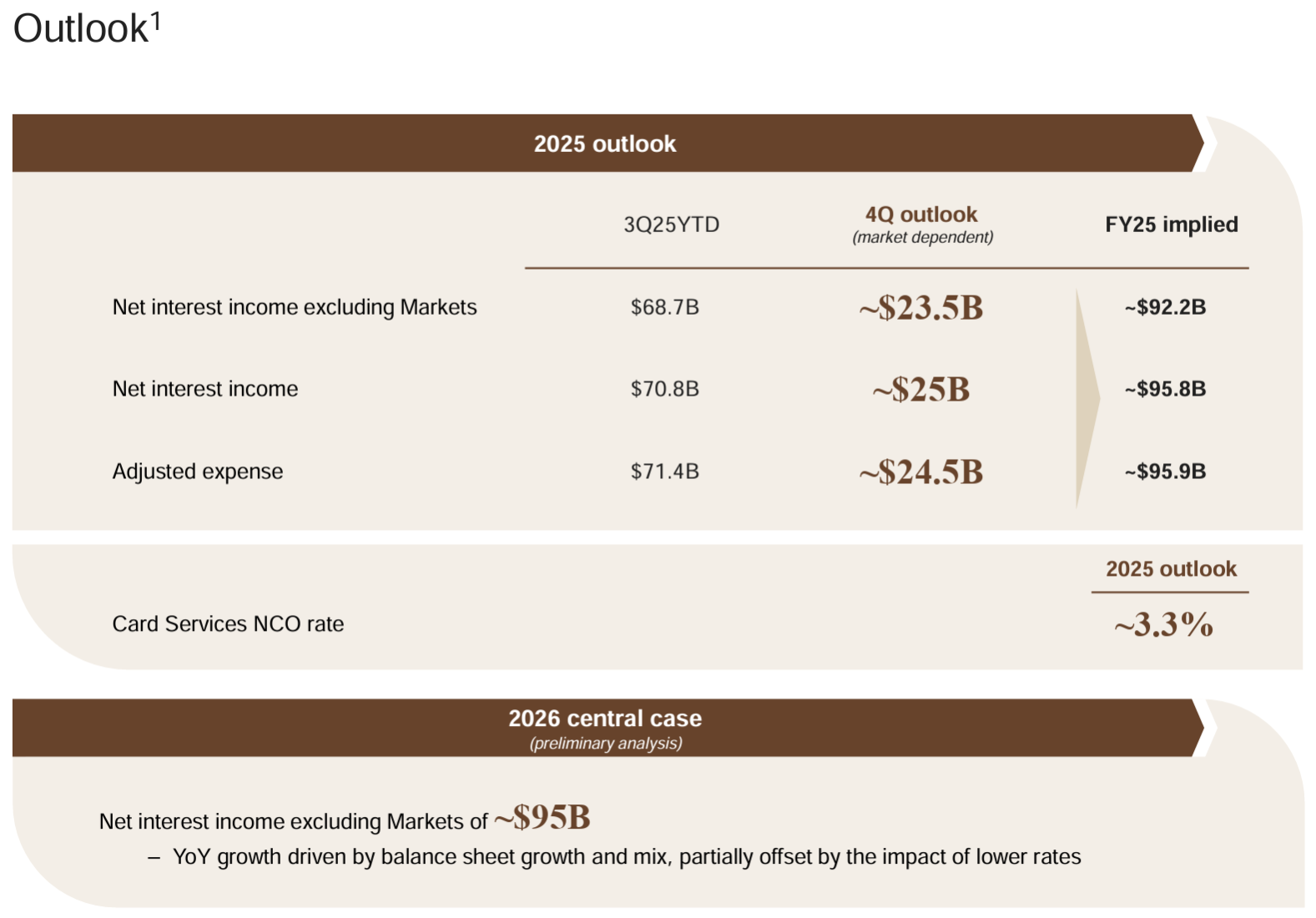

2025年の通期見通しに関しては以下の通り。

- 2025年通年のCIBマーケット事業を除く企業全体の純金利収入(Net interest income excluding Markets):~922億ドル(前回~920億ドルから上方修正)

- 2025年通年の企業全体の純金利収入(Net interest income):~958億ドル(前回の~955億ドルから上方修正)

- 調整後経費(Adjusted expense):~959億ドル(前回の~955億ドルから上方修正)

- Card NCO(Net Charge-Off) rate(カード純貸倒償却率):~3.3%(前回の~3.6%から下方修正)

第4四半期見通し

- 2025年第4四半期のCIBマーケット事業を除く企業全体の純金利収入(Net interest income excluding Markets):~235億ドル

- 2025年第4四半期の企業全体の純金利収入(Net interest income):~250億ドル

- 2025年第4四半期の調整後経費(Adjusted expense):~245億ドル

また初期分析に基づく2026年のCIBマーケット事業を除く企業全体の純金利収入の中央値を提供しており~950億ドルとなっている。

その他

その他カンファレンスコールを含め決算発表での主な項目・気になった点は以下の通り。

今四半期の決算発表は短い準備発言を試行しており、決算資料に記載されている内容の繰り返しを最小限に抑えることで質問に迅速に対応する、とのこと。

- 雇用の伸びを中心に一部で景気減速の兆候が見られるものの、米国経済は概ね底堅さを維持している

- しかしながら、複雑な地政学的状況、関税や貿易をめぐる不確実性、資産価格の高騰、そしてインフレの長期化リスクなどから、不確実性は依然として高まっている

- 我々は常に最善を願っているが、こうした複雑な要因こそが当社が幅広いシナリオに対応できるよう準備を整えている理由を改めて示すもの

- 第3四半期は好調な業績となり、純利益は144億ドル、EPSは5.07ドル、ROTCEは20%を達成

- 売上高は471億ドルで前年同期比9%増。これは主に市場収益の増加に加え、資産運用、投資銀行、決済における手数料の増加によるもの

- 費用は243億ドルで前年同期比8%増。これは前四半期と同様、取引量の増加や収益関連費用の増加などが要因

- 純貸倒償却額は26億ドル、貸し倒れ引当金繰入積み増し額は8億1000万ドル

- ホールセール部門の貸倒償却額は、一部の担保付融資枠における明らかな不正行為が数件発生したため若干増加(サブプライム(信用力の低い個人向け)自動車ローンを提供していた米Tricolorが破綻)

- その他、ホールセール部門と消費者部門の両方において、与信実績は当社の予想に沿っている

- 部門別の業績

- Consumer & Community Banking:純利益50億900万ドル(前四半期比3%減、前年同期比24%増)

- Commercial & Investment Bank:純利益69億100万ドル(前四半期比4%増、前年同期比21%増)

- Asset & Wealth Management:純利益16億5800万ドル(前四半期比13%増、前年同期比23%増)

- 2026年の見通しについて

- NII見通しの中心となる数値を950億ドルとしているが、これは第4四半期のNIIを年間換算して2026年について質問される可能性が高いことを認識しているためで、通常の注意事項に加え、年間予算サイクルがまだ終了していないという事実を踏まえた暫定的な見解であることをご留意頂きたい

- 経費については、予算サイクルの完了がさらに重要になるため本日は最新情報を提供しないが、1000億ドルというコンセンサスは少々低すぎると思われる

- 質疑応答

- (昨日のプレスリリースSecurity and Resiliency Initiative*を踏まえて)余剰資本の活用についての考え

*国家経済の安全保障とレジリエンス(回復力)に不可欠な産業への支援、資金調達、投資を行う1.5兆ドル規模の10年間計画。約1兆ドルの資金調達とファシリテーションを既に計画しているが、更に5000億ドル増額することを目指す。イニシアチブの一環として、JPモルガンは最大100億ドルの直接的な株式投資およびベンチャーキャピタル投資を行う- 自社株買いや配当政策についてはガイダンスを出すつもりはない

- ご存知の通り、当社は多くの有機的資本を生み出しており非常に大きな余剰金を抱えているが、この余剰金の拡大を抑制したいと述べてきた

- 昨日の発表はその延長線上にあり、余剰資金を消化するタイプのリスク・アセット増加

- 余剰資金という観点からすれば、100億ドルの段階的な直接株式投資は余剰資金のわずかな部分をうまく活用した投資と言えるだろう

- 2026年に向け顧客/消費者双方で状況が改善しているかについて

- 消費者は回復力があり、支出は堅調で、延滞率は予想を下回っている

- 労働市場が軟化しているのは、雇用主が大きな不確実性に直面していることが原因と考えられる

- 確かに将来を見据えるとリスクは存在する。既に成長は鈍化し、様々な課題や、ボラティリティと不確実性を引き起こす要因がある

- 労働市場が今後悪化していく世界は容易に想像でき、そうなれば消費者信用の動向は悪化するだろう

- この見通しを強く主張しているわけではないが、常にそうであるようにリスクが存在すること、そして今が好調だからといって、それが永遠に続くとは限らないことは指摘しておきたい

- ノンバンク金融機関への融資*がどの程度のリスクを伴うのか

*最近サブプライム(信用力の低い個人向け)自動車ローンを提供していた米Tricolorと自動車部品メーカーFirst Brandsが相次いで破綻している- 当社はFirst Brandsに対するエクスポージャーは一切ない

- Tricolorについては、今四半期のホールセール貸倒償却額のうち1億7000万ドルを占めている

- 他のエクスポージャーについて現時点では特に申し上げることはない。状況がどう転ぶか次第

- 通常当社は事前に把握できる情報に基づき、可能な限りあらゆる損失を許容することに常に慎重な姿勢をとっている。この情報はあくまで参考程度に捉えて欲しい

- ノンバンク金融機関(NBFI)に対して、極めて高リスクで低格付けの融資を行っているわけではないが、だからといってリスクが全くないわけではないし問題が起こらないわけでもない

- 融資は当社の通常の慣行に従っており、多くの場合、高度な担保が確保されているが我々のあらゆる行動には何らかの形でリスクが伴う

- NBFIへの融資が他よりも高いリスク領域であるとは考えていない

- Tricolorの破綻を踏まえてのプロセス変更について

- 何かが起こるたびに、我々はあらゆるプロセス、あらゆる手順、あらゆる引受業務、あらゆるものを徹底的に調査する

- こう言うべきではないかもしれないが、ゴキブリが1匹いたら、おそらく他にもたくさんいるはず

- 我々は常にこうした点に気を配っているが万能ではなく、間違いを犯すことがある。いずれわかるだろう

- これらの多くの事例には明らかに不正行為が関与していたが、だからといって我々の手順を改善できないわけではない

- (昨日のプレスリリースSecurity and Resiliency Initiative*を踏まえて)余剰資本の活用についての考え

先に書いた通り決算資料の説明を簡素化したためカンファレンスコールでは質疑応答に多くの時間が取られていた。

市場予測との比較

今回の主な決算内容と市場予想とを比べてみると、

- 2025年第3四半期の総収入(Managed Revenue)は471億2000万ドル、市場予想の454億8000万ドルを上回っている

- 2025年第3四半期の一時費用を除いた調整後一株当たり利益は5.07ドル、市場予想の4.84ドルを上回っている

- 2025年第3四半期の純金利収入(Net Interest Income:NII)は240億7000万ドル、市場予想の241億6000万ドルを下回っている

となっている。

まとめ

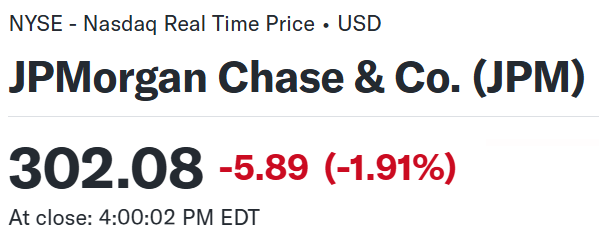

上記の様な決算結果を受けてJPモルガンの株価は

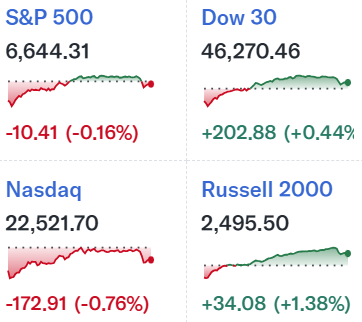

前日比1.91%の下落。同日の米国市場が

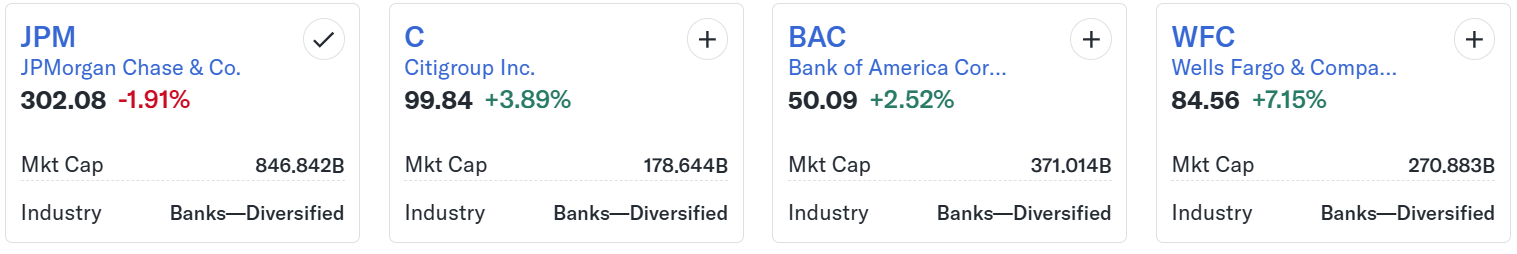

色々な出来事があってまちまちだったのと比べるとJPモルガンの下落幅はかなり大きい。また同日の大手銀行株の株価

と比べてもJPモルガンだけが下落している(シティグループ(C)、ウェルズ・ファーゴ(WFC)も決算発表日)。

売上、EPSは市場予想を上回り、通期見通しも上方修正したのだが、上述したTricolor破綻による貸倒償却に類似する例が全く発生しないとは言えないとしたことが下落の要因だったように思われる。

決算翌日を含めた年初来のJPモルガン株の推移を市場(S&P 500)と比べてみると

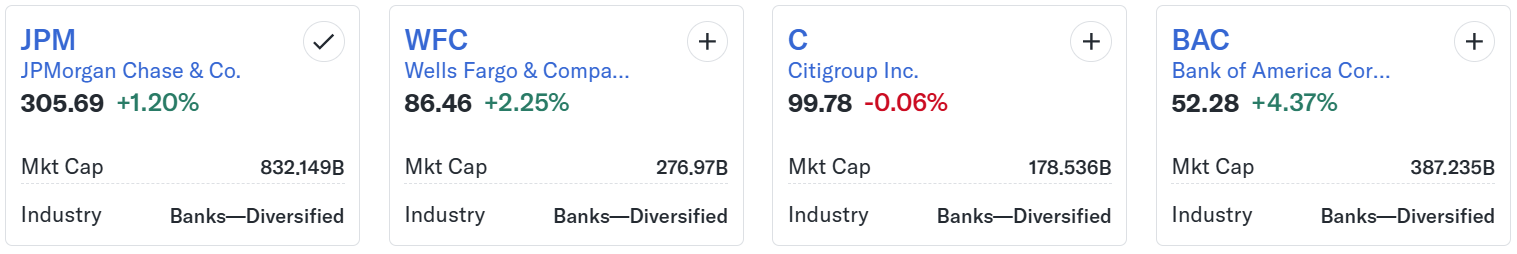

前回7月の決算以降は、トランプ政権の関税に関する懸念が和らいだ4月中旬以降程の上昇ではないものの上昇傾向は続いていた。ただ9月末からやや下落傾向となり先行きが懸念されていた中、今回決算を受けてJPモルガンは他大手銀が上昇する中下落となってしまった。ただし翌日は

とやや持ち直している。

今後のJPモルガン株だが、Tricolorの件で決算後株価は下落したものの、売上、EPSは市場予想を上回っており、通期予想(つまり第4四半期予想)も上方修正していることからある程度は堅調な株価推移を期待出来そうな気はする。一方で9月下旬からの銀行株の下落傾向が今回の決算を受けて歯止めがかかったかについて判断するのは時期尚早だろう。しばらく様子を見守りたい。またJPモルガン個別としては、Jamie Dimon氏がカンファレンスコール中で言及した「(不正にJPモルガンの融資を受けて破綻した)ゴキブリ」が他に出てこないことを願いたい。