はじめに

2023年2月半ばに発表された1月の米消費者物価指数でインフレ圧力が未だ根強いことが示されて以降に発表された各種インフレ関連の経済指標が同様の傾向を示しており、それに伴って米国市場が下落基調にある中で掲題の米ISM非製造業総合指数が発表された。

米ISM非製造業総合指数もここ最近のその他経済指標と同じ傾向だったのか、またそれを受けて市場がどう動いたかについて確認しておくことにする。

2023年3月3日(金)発表の2月ISM非製造業総合指数

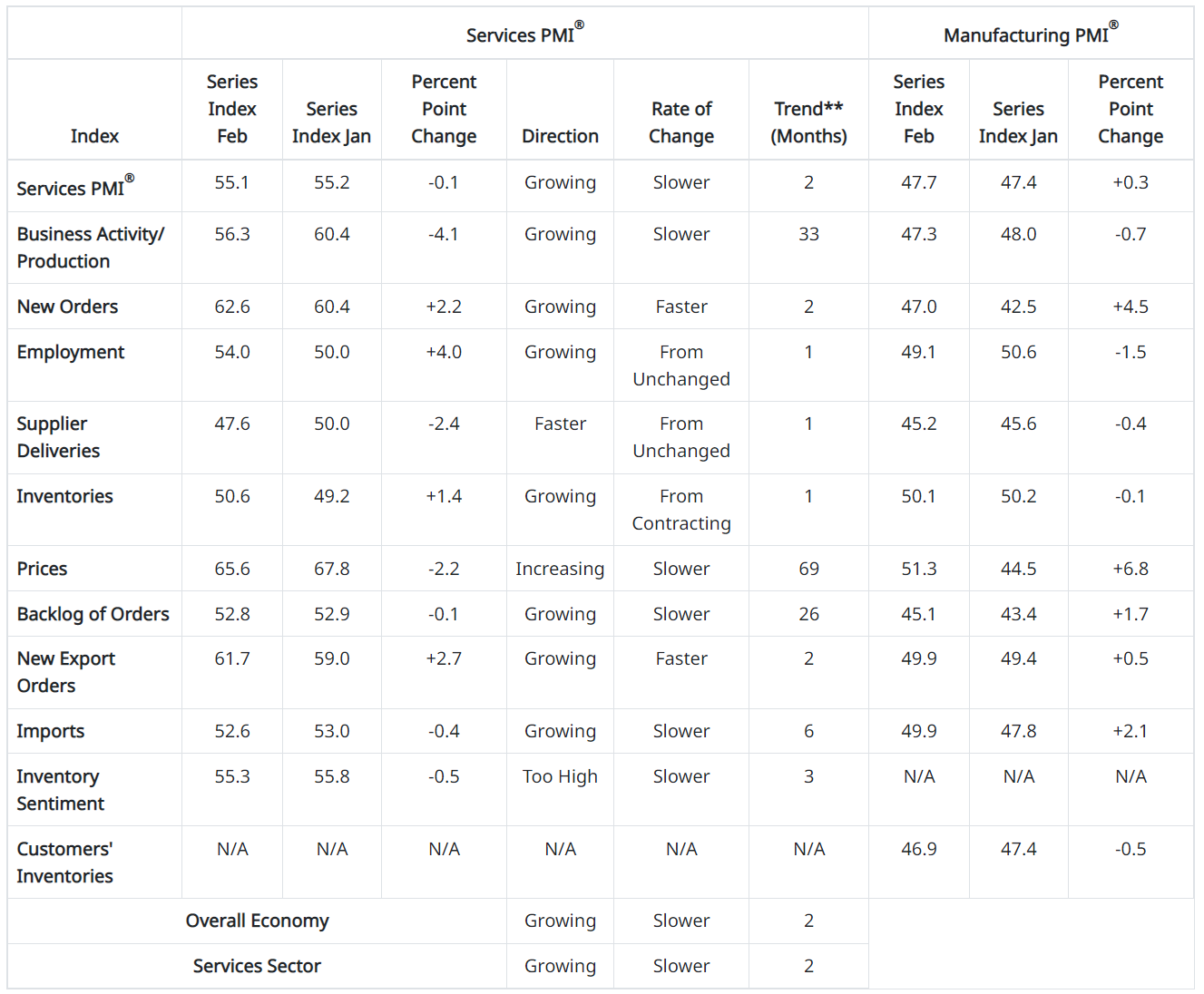

以下はISM(米供給管理協会)のサイトより。発表は米東部標準時間10:00。

- Services PMI(非製造業総合景況指数):55.1と前月から0.1低下したものの、市場予想の54.5は上回っている

- New Orders(新規受注):62.4と前月から2.2増加して2021年11月以来の高水準

- Employment(雇用):54.0と前月から4上昇し、この1年の最高水準

- Supplier Delivery(供給業者の納入):47.6と前月から2.4低下。同指数は50を下回ると納入が早まることを意味し、納入が2009年6月以来の高水準

- Prices(価格):65.6と前月から2.2低下したものの、DirectionがIncreasingとなっており依然として高水準

全般的に経済活動はさほど減速しておらず堅調。COVID-19時に労働者の確保に苦労していた非製造業が雇用状況を改善させつつあることを示唆しており、価格も約2年ぶりの低水準に下がったが、製造業の同指数(図の右側)に比べると大幅に高い水準でありインフレ圧力が根強いことを示している。一方で昨年特に懸念されていたサプライチェーンの問題に関しては改善が続いている。

同日の市場の動き

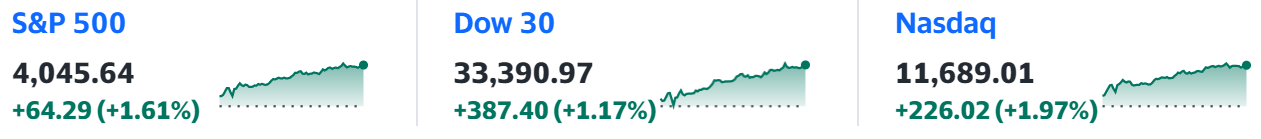

米国市場

3市場とも開場直後は小幅な上昇だったものの右肩上がりで上昇して結局いずれも1%を超える上昇となった。

2月半ばからは経済指標がインフレ圧力が強いことを示すと市場が下落していたのだが、今回は何故かいずれも上昇したのが不可解なところ。考えられるのは

- 利上げの影響が実際の景気に表れるのは遅くなる傾向があるとの見方

- ここ最近の下落により既に市場にインフレ圧力が強いことが織り込まれた

- 前日の時間外後にアトランタ連銀のRaphael Bostic総裁が記者団の当局がいつ利上げを停止する可能性があるかとの質問に対して「夏の半ば、夏の後半までにそうなる可能性がある。状況を見てみる必要があるだろう」と発言したことが材料視された

といった点だろうか。

米国10年債

米国10年債は

ここ最近は経済指標がインフレ圧力が強いことを示すと利回りが上昇していたのだが、非製造業指数の発表直後にやや上昇したものの米国市場と同様にこれまでの傾向とは逆に利回りが低下。理由は米国市場のところで挙げた通りで、債券市場が株式市場より早く開場することからこの10年債の利回り低下が米国市場の上昇を加速させた面もあるかもしれない。

ドル円為替

ドル円為替は

米非製造業指数発表後のGMT15:00にドル高となったものの、その後はドル安傾向と米国市場、米10年債と同様の傾向。ただし変動具合は限定的。

まとめ

ISM非製造業総合指数の発表を確認してから寝たので、米国市場が下落することを覚悟していたのだが実際には上昇。一応考えられる理由は上に挙げたのだが、やはり自分では納得感は薄い。

やはり自分にとって株式市場は今回の様に後付けでも理由がはっきりと判らない動きをするもので、事前に動きを推測する能力は十分ではないのだろう。その事実を踏まえると、自分が長期投資/バイアンドホールドという投資スタイルを続けていることは悪くはないのだろう。

とはいえこういった動きを全く気にしないでいるのも不安感は増すので、自分なりの市場に関する情報整理は続けていくことにしよう。